2023年1-6月服装行业经济运行简报

来源:中国服装协会2023-08-18 15:08:59编辑:KK

2023年以来,我国宏观经济恢复向好,居民收入平稳增长,市场需求和生产供给逐步恢复。同时,国际环境复杂多变,世界经济增速持续放缓,不稳定、不确定性因素增多,国际市场需求不足问题依然明显。在此背景下,我国服装行业整体处承压修复期,仅内销在消费需求回暖支撑下转为正增长,行业生产、出口、效益、投资等主要运行指标均呈不同幅度下降。展望全年,面对严峻复杂的发展形势,我国服装行业持续稳定恢复性增长依然存在较大压力,行业企稳向好基础仍待巩固。

一、服装行业经济运行情况

1.生产增速持续回落 服装产量负增长

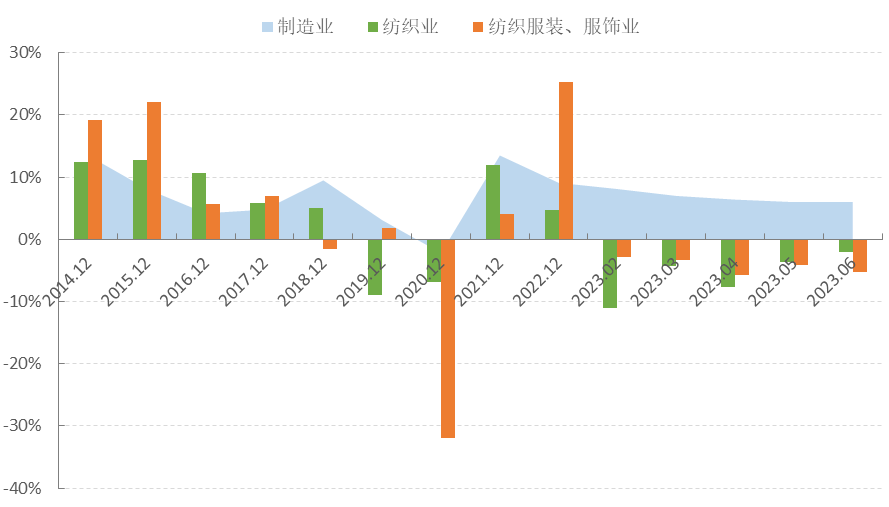

上半年,受市场需求复苏乏力影响,春季传统旺季订单低于预期,2季度订单不足问题更为突出,行业生产增速持续回落,规模以上企业工业增加值和服装产量均呈负增长,降幅较2022年继续加深。

据国家统计局数据,1-6月服装行业规模以上企业工业增加值同比下降8.2%,增速比2022年同期下滑12.6个百分点。6月规模以上企业工业增加值同比下降6.9%,降幅比5月加深0.6个百分点。1-6月规模以上企业完成服装产量96.3亿件,同比下降7.84%,降幅比2022年同期加深6.36个百分点,比1-5月加深5.93个百分点,(见图1)。从细分品类看,服装行业规模以上企业梭织服装产量34.29亿件,同比下降9.92%,比2022年同期下滑6.95个百分点,其中羽绒服装、西服套装、衬衫产量同比分别下降28.76%、8.23%、8.73%,比2022年同期分别下滑38.42、16.04、9.98个百分点;针织服装产量62.02亿件,同比下降6.65%,比2022年同期下滑6.09个百分点。

图1 2023年1-6月服装行业生产增速情况

数据来源:国家统计局

2.内销市场加速回暖 线上零售稳定增长

上半年,国内社会经济全面恢复常态化运行,居民收入增长快于国民经济,就业形势大体稳定,叠加一系列扩内需促消费政策落地显效,为消费回暖提供保障。我国服装内销市场实现由降转增变化,限额以上单位服装类零售额回归正增长,市场活力持续提升,消费需求逐渐释放。

据国家统计局数据,1-6月我国社会消费品零售总额227587.6亿元,同比增长8.2%,增速比1-3月加快2.4个百分点。其中限额以上单位服装类商品零售额累计5016.7亿元,同比增长15.5%,增速比1-3月加快4.1个百分点。消费回暖叠加低基数因素,今年3月、4月、5月限额以上单位服装类商品零售额增速连续3个月保持20%以上高速增长,6月增速有所下降,但仍同比增长7.2%(见图2)。

在消费方式加速转变、物流迅速恢复、市场持续下沉等有利因素的支撑下,服装线上零售增长明显加快。1-6月穿类商品网上零售额同比增长13.3%,增速比2022年全年加快9.8个百分点,比1-3月加快4.7个百分点。同时穿类商品网上零售增速明显快于吃类和用类商品,吃类和用类商品的网上零售额增速分别为8.9%和10.3%。

图2 2023年1-6月国内市场服装销售情况

数据来源:国家统计局

3.国际市场下行压力加剧 服装出口量价齐跌

2023年以来,行业外贸形势严峻,发达经济体宏观经济不振,居民收入增长放缓,国际市场消费需求减弱,叠加国际政治影响、采购商库存压力仍未缓解、订单转移等因素影响,我国服装出口规模小幅下降。

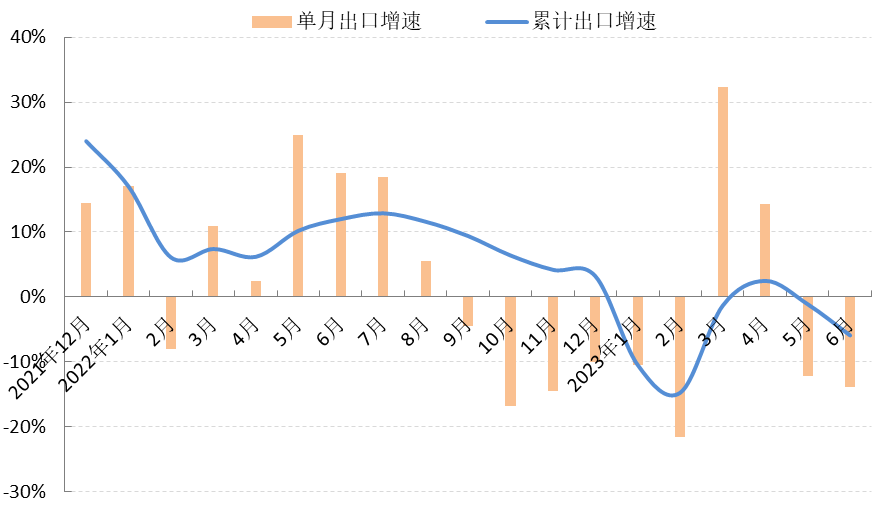

据中国海关数据,1-6月我国累计完成服装及衣着附件出口749.8亿美元,同比下降5.9%,6月服装出口同比下降13.9%。尽管同比增速呈下降态势,但6月服装出口环比增长15.9%,出口仍保持一定的韧性。从月度看,出口呈较大波动。1月、2月受疫情及国外经济增速放缓等原因,再加上正值春节期间订单积压,出口降幅分别为10.5%和21.6%;3月、4月,随着国内供应链恢复、春节后订单加快交付,增速达32.3%、14.3%。5月以来,服装出口转为负增长,5月、6月同比分别下降12.3%、13.9%。从量价关系看,服装出口量价齐跌。1-6月服装出口数量同比下降6.0%,出口平均单价同比下降0.4%。其中针织服装出口数量同比下降7.7%,出口单价同比下降2.2%;梭织服装出口数量同比下降2.3%,出口单价同比下降0.4%(见图3)。

图3 2023年1-6月服装及衣着附件出口情况

数据来源:中国海关

从出口品类来看,1-6月附加值较高的西服、便服、裙子及裤裙等通勤、社交类服装及滑雪等运动服装出口继续保持增长,其中西服套装、便服套装出口金额同比增幅高达30.1%、24.8%,滑雪等运动服装、裤子及裤裙类服装出口金额同比分别增长18.3%、5.9%。除此之外,大衣、羽绒服等防寒服装、睡衣等家居服装出口转为小幅负增长,出口金额同比分别下降8.9%、11.4%;针织类T恤衫和毛衫出口金额同比分别下降4.5%、12.7%。“涉疆法案”实施已整整1年,不仅严重影响我对美棉制品出口,对其他主要市场也产生负面连锁效应。1-6月我国棉制服装出口242.8亿美元,同比下降11.8%;其中棉制针织服装出口139.7亿美元,同比下降15.3%;棉制梭织服装出口103.1亿美元,同比下降6.7%。另外我国对美国棉制服装出口55.4亿美元,同比下降39.3%;对欧盟棉制服装出口44.7亿美元,同比下降32.2%;对日本棉制服装出口20.9亿美元,同比下降15.9%。

从主要市场来看,上半年,我国对美国、欧盟、日本三大传统市场服装出口延续下降态势,对俄罗斯、非洲及一带一路沿线国家和地区保持较快增长。据中国海关数据,1-6月我国对美国、欧盟、日本三大传统市场服装出口金额合计341.7亿美元,同比下降17.9%,占我国服装出口总额的45.5%,比2022年同期减少6.4个百分点。其中我国对美国服装出口同比下降19.5%,降幅比2022年全年加深17.3个百分点;对欧盟服装出口同比下降19.6%,降幅比2022年全年加深22.6个百分点;对日本服装出口同比下降9.1%,降幅比2022年全年加深8.8个百分点。同期我国对东盟、一带一路沿线国家和地区等新兴市场服装出口同比增长9.6%,拉动服装出口增长4.8个百分点。其中我国对东盟服装出口金额78.6亿美元,同比增长9.4%,拉动我国服装出口增长0.8个百分点;对非洲、一带一路沿线国家和地区服装出口同比分别增长24.1%、12.1%,分别拉动我国服装出口增长1.1、2.9个百分点;而对拉丁美洲和大洋洲服装出口则同比下降4.4%、1.6%。另外我国对俄罗斯服装出口同比增长42.7%,对英国、智利、加拿大服装出口同比分别下降22.9%、24.4%、19.8%。

从出口省份看,东部地区仍是我国服装出口主要集中地,中西部地区服装出口小幅下降。据中国海关数据,1-6月我国服装出口前五大省份浙江、广东、江苏、山东、福建合计占服装出口总额的69.3%,比2022年同期减少3.9个百分点。其中浙江服装出口同比下降4.6%,占全国服装出口比重提升0.4个百分点。广东、江苏、山东、福建服装出口同比分别下降13.2%、19.1%、9.8%、13.6%,占全国服装出口比重分别减少1.3、1.9、0.4、0.8个百分点。同期中西部地区服装出口金额合计同比下降27.9%,占全国服装出口总额的21.3%,比上年同期减少6.3个百分点。另外中西部省份服装出口形势明显分化,广西、四川、新疆服装出口迅猛增长,增幅高达139.3%、56.1%、49.4%,江西、湖南、安徽服装出口降幅分别为13.9%、5.6%、8.3%。

4.企业效益降幅小幅收窄 运行仍严重承压

2023年以来,市场需求疲弱引发供给端竞争加剧,产品价格整体处弱势,企业为缓解库存累升、现金流趋紧压力,低价出货现象增多,较高的原材料成本沿产业链向消费端传导受阻,我国服装行业经济运行严重承压。

据国家统计局数据,1-6月我国服装行业规模以上(年主营业务收入2000万元及以上)企业13640家,实现营业收入5616.7亿元,同比下降8.1%,降幅比1-5月加深0.58个百分点,但比1-3月收窄1.01个百分点;利润总额244.8亿元,同比下降3.11%,降幅比1-5月收窄5.09个百分点,比1-3月收窄10.43个百分点(见图4)。

成本上涨,企业盈利难度加大。行业规模以上企业亏损面达30.38%,比上年同期扩大12.44个百分点;营业利润率为4.36%,同比增长5.43%,比1-5月提升0.58个百分点,但低于1-3月0.55个百分点。

运行效率有所下降。产成品周转率、应收账款周转率、总资产周转率分别为19.83次/年、12.81次/年、2.14次/年,同比分别下降5.22%、7.85%、6.08%。

图4 2023年1-6月服装行业主要效益指标情况

数据来源:国家统计局

5.投资呈小幅下降 投资信心略显不足

在企业效益下滑、经营压力增大,需求整体疲弱,市场预期不稳及上年同期高基数等制约因素影响下,我国服装行业投资规模呈小幅下降,投资信心略显不足。

据国家统计局数据,1-6月我国服装行业固定资产投资完成额同比下降5.3%,增速比2022年同期下滑39.1个百分点,比1-3月下滑2个百分点,比1-5下滑1.1个百分点(见图5)。

受多重因素影响,今年全球外国直接投资仍面临下行压力,叠加2022年同期高基数因素,上半年我国实际使用外资金额同比下降2.7%,但整体规模保持稳定。

图5 2023年1-6月服装行业固定资产投资增速情况

数据来源:国家统计局

二、上半年服装行业发展特点

1.数字化进步推动 产业转型升级

面对目前复杂的发展形势,今年以来企业将智能化、数字化改造作为转型升级的重要抓手,通过数字技术、网络技术、自动化技术在产业中的应用和延伸,提升产业柔性化制造水平。众多服装企业在数字化研发设计取得长足进展,自动化、数字化生产水平大幅提升,两化深度融合综合应用水平稳步提高。雅莹以顾客为中心,构建了全面的数字化能力,在零售端强化私域与公域新零售战场,用数字化赋能持续推进“五大在线”能力建设。鸭鸭从原材料、生产产能和产地仓配三个重点环节切入,以数字化驱动构建头部产能+快反供应链体系,实现了从原料端到生产履约的数字化协同。同时,杰克股份推出成套智联解决方案,以整体的软硬件一体化,真正实现数字化的小单快反;凌迪Style3D推出技术新范式下的Style3D技术解决方案,解构时尚品牌的数字孪生与数字原生长期远景。

2.国风品牌兴起推动 产业高质量发展

目前,我国服装品牌正以各种新的营销方式拉近与消费者的距离,涌现出品牌模式多元化、企业渠道多元创新等特点,特别是国风文化兴起使得消费者对本土服装品牌的价值认同感大幅提高。一方面,企业立足于现代生活方式,从品牌定位出发,注重挖掘中国传统时尚文化元素及背后的时尚精神,积极构建适合品牌发展的现代时尚美学表达方式,一大批以承载中华文化、引领时尚消费的国风品牌不断发展壮大。同时,随着内容平台与社交电商、兴趣电商、直播电商等消费渠道形成商业闭环,国风服饰融合视频平台种草、社交平台分享等新模式新方式,开始逐步从旅游游园、拍摄写真向文创市集演化,穿着场景不断得到丰富和延伸,文化影响范围进一步拓宽。重回汉唐、十三余、汉尚华莲、明华堂、兰若庭等国风品牌均已形成规模化,周边产业和相关产业链也在不断延伸。“国风”“国潮”盛行是文化自信与自觉增强的表征,“中国消费者首届中国长城国风服饰文化节高峰论坛”等活动顺利召开,以服饰作为文化载体,向世界传递中国元素,中国时尚与中国文化。行业深入挖掘中华优秀文化价值,通过文化创意赋予品牌和产品新的精神与情感共鸣,促进时尚文化与 产业深度融合。

3.绿色创新推进产 业可持续发展

在后疫情时代,众多服装企业积极适应健康环保、绿色消费意识的快速提升,强化年轻化、个性化与生态化时尚设计,围绕服用功能、自然健康等方面拓展和优化产品结构,丰富时尚供给。在此基础上,通过可降解助剂等方式把绿色低碳理念融入生产管理的各环节,开展产品全生命周期绿色管理,强化全产业链系统化、定量化、规范化的绿色评价和环境管理,逐步探索和建立以资源节约、环境友好为导向的设计、制造、使用、回收到再制造闭环体系,具有生产清洁、绿色发展等特点的产业新生态正在加快形成。今年上半年,红豆、森马、歌力思和九牧王等品牌纷纷主动披露ESG报告,明确相应的可持续发展目标,显示企业积极践行绿色转型,坚持绿色生产、低碳发展的决心和信心。

三、2023年下半年服装市场研判

从全球经济看,受货币政策收紧、物价高位侵蚀实际购买力、消费恢复性反弹周期结束等因素影响,实物商品消费需求仍将低迷,难以支撑制造业景气及商品贸易明显改善,制约全球经济复苏力度。6月6日,世界银行发布最新《全球经济展望报告》,预计全球经济增速将从2022年的3.1%下降至2023年的2.1%。行业面临的发展形势更趋错综复杂,不稳定因素增多,行业保持恢复性增长的压力进一步加大。

从国际市场看,在国际市场需求回暖动力不足、海外订单转移及原材料价格波动等因素影响下,下阶段我国服装出口仍将面临较大外部压力。由于发达经济体持续加息负面作用显现、通胀仍高位、金融体系风险上升、国际供应链合作效率下降等不确定因素增加世界经济衰退风险,制约市场消费能力与消费意愿的提升。市场供求需要时间恢复平衡,库存需要时间消化,消费需求很难在短期内快速恢复,外部环境仍严峻复杂。同时,国际服装供应链在我国采购比重减低,分散化、近地化布局趋向日渐明显,合理构建供应链布局体系任务艰巨。在努力稳定和争取传统发达经济体订单的基础上,我国服装外贸企业可积极开拓“一带一路”沿线国家市场,把握RCEP生效实施机遇,深入挖掘多元化市场的贸易增长潜力,推动行业完善产业链、整合供应链、提升价值链,打造核心竞争优势,增强外贸创新动能,努力实现我国纺织服装外贸的高质量发展。

从国内市场来看,随着我国社会经济全面恢复,宏观经济稳步向好为服装内销市场复苏创造良好的条件和基础。上半年,国内生产总值同比增长5.5%,人均可支配收入同比增长6.5%。经济增长带动就业扩大和居民收入提升,居民消费能力和消费意愿不断增强,消费需求加速释放。加之国家围绕保民生、促消费、支持民营经济发展壮大等领域出台的一系列政策措施,为服装行业市场需求和营商环境改善优化提供重要保障。在国内环境趋好的背景下,服装企业将继续盘整经营,创新思路,加大线上渠道建设、内容转化等营销力度,不断挖掘市场潜力、激发运行活力,持续推动新业态、新场景、新产品、新品牌蓬勃发展,助力服装内销市场平稳恢复。

资讯权限图标说明:

1、红锁图标: 为A、B等级会员、资讯会员专享;

为A、B等级会员、资讯会员专享;

2、绿锁图标: 为注册并登陆会员专享;

为注册并登陆会员专享;

3、圆点图标: 为完全开放资讯;

为完全开放资讯;

本网版权及免责声明:

1、凡本网注明“来源:锦桥纺织网”的所有作品,版权均属于锦桥纺织网,未经本网授权,任何单位及个人不得转载、摘编或以其他方式使用。已经获得本网授权使用作品的,应在授权范围内使用,并注明“来源:锦桥纺织网”。违反上述声明者,本网将追究其侵权责任的权利。

2、凡本网注明“来源:XXX(非锦桥纺织网)”的作品,均转载自其他媒体,转载目的在于传递更多的信息,并不代表本网赞同其观点和对其真实性负责。

3、如因作品内容、版权和其它问题需要同本网联系的,请在30日内进行。

4、有关作品版权及投稿事宜,请联系:0532-66886655 E-mail:gao@sinotex.cn

相关文章