环境急剧收缩 棉花面临重新定价

——中国棉花市场月报(2022年4月)

来源:中国棉花网2022-05-07 22:05:00编辑:KK4月以来,国际棉价逆势飙升至150美分/磅以上,创2011年5月以来高位,东南亚纺织乏力已现,5月北半球棉花播种面积增加将逐渐落定,国际棉价上涨是否能持续,国内棉价下一步行情走势如何,本期月报将进行探讨。

第一部分 行情回顾

一、国际棉价振荡冲高

4月以来,国际棉价振荡中攀升,呈现“W型”态势。4月初,随着原油价格下跌,美国公布意向植棉面积增长,国际棉价逐渐下跌至130美分/磅;4月13日印度宣布从4月14日起至9月30日对棉花进口实行关税豁免,资本借机助推国际棉价攀升,4月18日ICE期棉最高攀升至144.78美分/磅,创下近11年来新高。东南亚纺织生产难以承受高价原料压力,国际棉价一度出现转弱迹象。4月底,资本再次放大炒作,借助粮食上涨可能抑制棉花播种面积预期,及印度可能对棉花实施临时出口禁令传言,再次推升ICE期棉触及涨停,与前期炒作中国配额发放和印度对棉花进口实施关税豁免类似。截至4月底,ICE期棉主力合约结算价145.63美分/磅,较3月底上涨5.61%;代表进口棉中国主港到岸均价的国际棉花指数(M)164.45美分/磅,折1%关税人民币进口成本25464元/吨(不含港杂和运费),较3月底上涨6.2%。

二、国内棉价高位盘整

时至4月,棉价高位运行与下游走弱持续背离,国内纺织行业持续降温态势进一步加剧,叠加奥密克戎变异毒株扩散,清明节过后,部分纺织厂延长放假时间,减产、停产成为普遍现象,我们在2021年9月初的《中国棉花市场周报》中曾提到,“下游棉纱价格开始松动,旺季不旺特征将逐渐显现。”正如我们预期,2021年纺织“金九银十”旺季落空,年底进一步转淡,2022年春节后降温更加明显。当前国内棉价走势整体呈现弱于国际、强于下游的态势。截至2022年4月底,代表内地标准级皮棉市场价格的国家棉花价格B指数22387元/吨,较3月底下跌0.84%,郑州商品交易所棉花期货主力合约结算价21655元/吨,较3月底下跌1.17%。

第二部分 分析与展望

一、全球棉花供给与需求相对平衡

(一)世界各棉花产销国动态

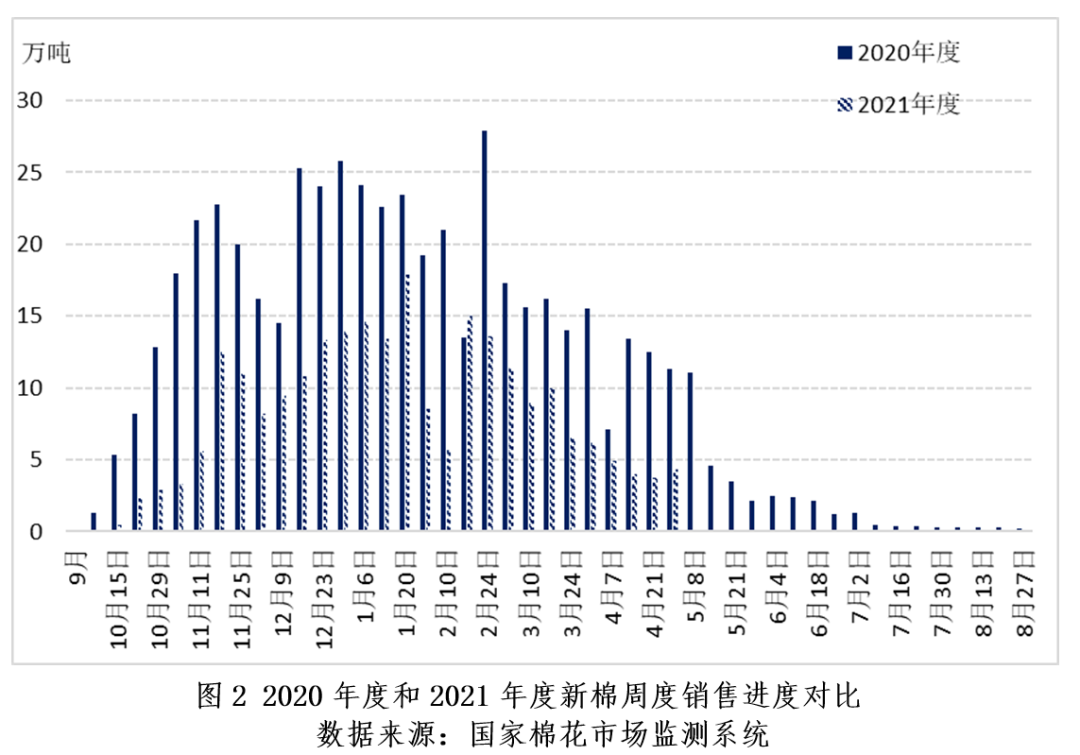

1、2021年度北半球棉花销售进度较快,2022年新棉开始播种

2021年度美棉完成既定销售目标。据美国农业部数据,截止4月28日,2021年度美棉累计签约344万吨,超出USDA预测年度出口量23.4万吨,完成销售目标的107.2%,较过去4年提高5.5个百分点。

印度对棉花进口实行关税豁免至9月底。由于印度国内棉价涨势超过国际棉价,其国内纺织业不堪重负,行业不断呼吁政府免税进口棉花。2022年4月13日,印度财政部宣布,4月14日起至9月30日对棉花进口实行关税豁免。

2022年度北半球新棉播种顺利展开。印度北部植棉窗口期为4月15日-5月15日,当地棉农植棉热情高涨,截至2022年4月19日,旁遮普邦的棉花已播面积为2500公顷。巴基斯坦棉区天气适宜,早播棉田苗情也表现良好。截至2022年5月1日,美国棉花播种进度为16%,比去年同期增加1个百分点,所有产区均已开始播种。全球棉价持续上涨将刺激下年度种植面积扩张,据国际相关机构预测,2022年度美国、印度、巴基斯坦意向植棉面积同比将分别增长9%、2%、5%。

2、海外纺织生产需求恢复后又陷入高棉价困境

截至3月海外特别是美国服装消费强势增长,推动东南亚出口增加。据wind数据,2022年3月美国服装服零售额269.4亿美元,创月度历史新高,较上年增长7.3%,比2019年同期增长20%。2022年第一季度,越南出口美国纺织品服装占比达50.3%,同比增长24.2%。美国农业部对外农业服务局在一份报告中称,孟加拉国在2022年度可能从美国进口23万吨棉花,因其国内使用量比去年增加43%。(2012-2015年度孟加拉国进口美棉量年均在3.8-4.8万吨间,2016-2020年度均值增加到18万吨左右。)

近期东南亚纺织市场暴露疲弱迹象。面对国际棉价暴涨,4月中旬开始,海外纺织下游由旺转弱。有报道表示,部分东南亚纺织生产陷入困境,当前海外部分纺织厂利润降至十年来最低水平。印度部分纱厂缩减产能应对高棉价,巴基斯坦部分原料充足的纺织厂售卖前期采购的棉花获利。

(二)“当前全球棉花市场格局及态势”[1]

本期月报在此引用冯梦晓《当前棉花市场态势及印度棉花政策动向思考》对2021年度全球棉花市场供求关系评价部分的内容。

若后期不发生大的突发事件,2021年度实际供求关系同上年持平或宽松的概率较大,全球棉花需求被高估。美国农业部4月发布的数据显示,2021年度,全球棉花消费量创历史最高纪录达2701万吨,产量创近8年来新高2617万吨,期末库存消费比为67.20%。一方面,剔除疫情及救助政策影响严重的2019-2020特殊年份,2021年度全球棉花供求水平与2016-2018年度基本持平。另一方面,考虑到近年来棉花库存结构态势,当前自由贸易市场上的棉花供给相对充裕。再一方面,我们认为多种因素不支持2021年度全球棉花消费量增加。一是美欧等发达国家早已停止给予居民消费补贴,二是大幅飙升的通胀势必抑制消费意愿,三是股市下跌将削弱消费能力,四是全球经济增速及前景明显下滑,中期消费预期动力不足。近期,全球主要终端服装库存开始增加。wind数据显示,2022年2月份,美国零售服装店库存达到2020年4月以来最高,库存销售比达到2020年3月份以来最高。预计欧洲市场情况类似。若后期不发生大的突发事件,我们预计2021年度全球棉花消费量在2630万吨左右,库销比约为71.7%,较上年扩大0.14个百分点。

[1]冯梦晓《当前棉花市场态势及印度棉花政策动向思考》

二、国内棉花供给充裕,下游消费降至冰点,新棉持续难销

(一)2021年度国内棉花供求关系大概率宽松

2021年度,国内棉花产量580万吨,截至2022年3月底,完成销售264.2万吨,尚有338.4万吨新棉待售,全国棉花商业库存503.2万吨,如果加上2022年4-8月棉花进口量保守预计50万吨,4-8月供给量将达到553.2万吨。2021年度国内棉花消费量按824万吨(月均消费量68.6万吨)测算,2022年4-8月国内消费量为343万吨。至本年度末(2022年8月底)国内仍剩余210.2万吨棉花(553.2-343),高于上年同期17.7万吨。即使储备棉不轮出,年度内棉花供求关系也相当宽松。假如当前纺织市场低迷态势持续,消费将向下修正,本年度供需关系将更加宽松。

(二)国内棉花消费疲态延续

下游纺织市场持续走弱,产业链运行陷入困境。2021年5月国内纺织市场已出现降温迹象,高成本新棉加剧市场压力,2022年春节后纺织市场进一步降温,2022年2月份我国棉花进口连续7个月同比减少,棉纱进口连续5个月下降。疫情加剧消费低迷形势,据国家统计局数据,3月份,国内限额以上服装鞋帽针纺织品类零售额同比大幅下降15.0%。在海外订单减少和国内订单下降及原料成本居高不下情况下,国内纺织厂以减产、停产方式减少亏损成为普遍现象,据调查,4月初全国纱产销率创2020年5月以来新低,纺织厂原料库存降至15个月以来最低。企业反映,当前市场冷清程度十年罕见。

(三)2022年度国内新棉播种面积将稳中有升

据中国棉花网报道,截至5月5日,2022年新疆棉花播种基本结束,南疆大部分地区棉花出苗率已过半,棉农对今年棉花丰产预期较强。据国家棉花市场监测系统调查结果显示,2022年中国棉花意向种植面积4398万亩,同比增加1.8%,其中,新疆意向植棉面积为3639万亩,同比增加2.3%。

三、环境分析

(一)全球经济增速明显下滑,海外通胀屡刷新高,中国经济面临多层压力

1、国际方面。俄乌冲突仍在持续,全球经济增速进一步下调。世界贸易组织预计俄乌冲突导致今年全球贸易增速较先前预测值下降近一半。经合组织的最新评估报告,今年世界经济增长率将因为俄乌冲突下降一个百分点。4月19日,国际货币基金组织下调2022年全球经济0.8个百分点,为3.6%,较2021年增速下降2.5个百分点。

海外通胀飙升失控,货币政策进入收紧阶段。在3月加息基础上,5月美联储加息50个点,并宣布将启动一项缩表计划,从6月开始,每月从9万亿美元资产负债表中减少475亿美元资产负债,三个月后,每月将减少950亿美元。欧洲央行表示计划加息,将对此进行讨论,并可能会在6月的会议上采取行动。

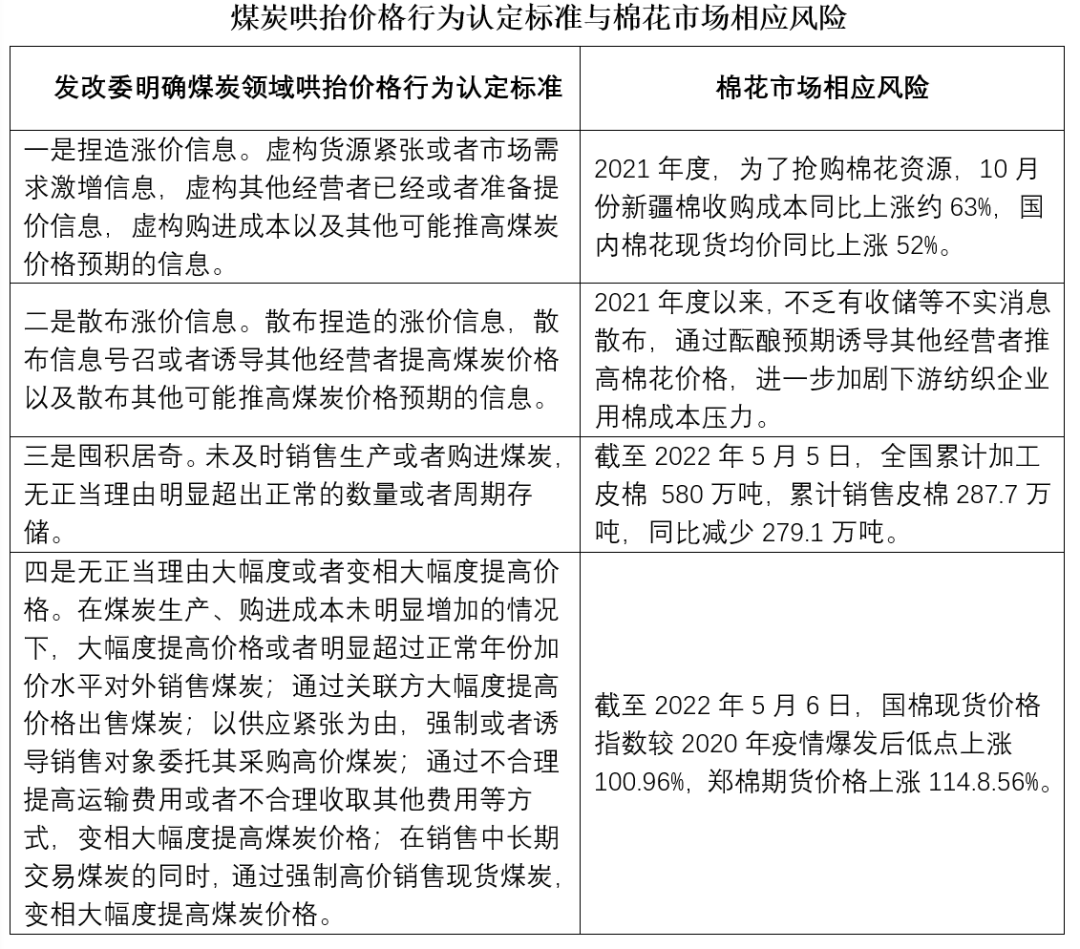

2、国内方面。2022年3月,中国制造业PMI为49.5%,继2021年10月份后再次回落至临界点以下,当前政策意在纾困实体和提振经济。近两年央行多次降准旨在更好的支持实体经济,帮助产业链下游需要控制成本的中小微企业发展。从目前看,降准不足以激励资金全部流向期望领域,存在流入原材料市场,进一步引起原材料上涨的情况,后期引导资金合理流向可能更为重要。近日,国家发展改革委发布公告,明确煤炭领域经营者四种哄抬价格违法行为认定标准,公告同时明确,煤炭中长期交易销售价格,超过中长期交易价格合理区间上限的,及煤炭现货交易销售价格,超过中长期交易价格合理区间上限50%的,一般可视为哄抬价格行为。棉花市场同样需要警惕哄抬价格的风险。

(二)“疫情防控内外差异,大宗商品价格高位上涨,中国传统制造业国际竞争优势显著弱化”[1]

疫情防控内外差异,大宗商品价格高位上涨,中国传统制造业国际竞争优势显著弱化。一方面,在新冠病毒阿尔法、德尔塔等病毒毒性较强阶段,西方国家实施大力度经济救助政策,股市大涨,居家消费火爆,但其疫情管控成效明显弱于中国,供应链运行不畅,不少企业生产甚至难以推进,经济成本大幅增加。中国制度优势明显,疫情控制效果好,生产、加工及物流顺畅等优势彰显,生产制造成本相对优势显著。2021年中国出口金额达33634.73亿美元,同比增长29.9%,创2011年以来新高。2021年末,疫情进入奥密克戎变异毒株阶段,中外防疫成本急剧变化。西方抓住奥密克戎病毒特性,对社会经济的管控全面放开,供应链全面修复,生产和消费成本显著下降。中国疫情防控坚持严格要求,传统制造业产业链运行整体成本增加,相对优势弱化。另一方面,在大宗商品价格高位运行背景下,土地、劳动力等市场要素较低的国家,其消化或容忍原材料成本具有优势。国际贸易订单更容易流入海外成本洼地。

[1]冯梦晓《当前棉花市场态势及印度棉花政策动向思考》

主要结论

综上所述,当前,海外通胀飙升,全球经济滞涨问题突出,经济衰退风险加大。全球棉花消费难以独善其身。眼下全球棉花具备整体供需平衡的条件。最近,海外纺织已暴露由旺转弱迹象,国际棉价连续大幅下跌。为控制通胀,近期美国重新评估对中国商品加征关税一事,后期进展需要时间。在高通胀背景下,消费者对商品价格较为敏感,中国与东南亚在纺织品生产方面的竞争有增无减,中国纺织出口形势有待观察。目前国内消费低迷态势继续,棉价与下游消费之间仍有待衔接。美棉销售已完成既定目标,北半球棉花播种面积大概率增加将逐渐尘埃落定。朝前看,若不出现大的灾害,不发生大的突发事件,下年度鉴于全球棉花产量可能增加、消费或将下降,供求关系走向宽松。棉价步入重要窗口期。随着5月美联储加息,美国十年期国债收益率攀升,全球汇市大幅波动,股市下跌加剧,传统工业类大宗商品价格疲弱,资本市场收缩及重新定价的风险激增。

资讯权限图标说明:

1、红锁图标: 为A、B等级会员、资讯会员专享;

为A、B等级会员、资讯会员专享;

2、绿锁图标: 为注册并登陆会员专享;

为注册并登陆会员专享;

3、圆点图标: 为完全开放资讯;

为完全开放资讯;

本网版权及免责声明:

1、凡本网注明“来源:锦桥纺织网”的所有作品,版权均属于锦桥纺织网,未经本网授权,任何单位及个人不得转载、摘编或以其他方式使用。已经获得本网授权使用作品的,应在授权范围内使用,并注明“来源:锦桥纺织网”。违反上述声明者,本网将追究其侵权责任的权利。

2、凡本网注明“来源:XXX(非锦桥纺织网)”的作品,均转载自其他媒体,转载目的在于传递更多的信息,并不代表本网赞同其观点和对其真实性负责。

3、如因作品内容、版权和其它问题需要同本网联系的,请在30日内进行。

4、有关作品版权及投稿事宜,请联系:0532-66886655 E-mail:gao@sinotex.cn

相关文章