一方面积极参与国储棉竞拍。从2009年5月22日至2010年10月20日止,国家先后多次抛售国储棉以满足纺企用棉和调控棉花市场。其中2009年5月22日-12月25日,先后共抛储264万吨储备棉,成交均价约为13370元/吨。本轮抛储,在缓解用棉需求的同时,也为第二年生产备料做了一些准备。此间魏桥纺织成交22.76万吨,占总成交量的8.6%,成交均价13700元/吨。2010年度,因新棉上市推迟,国家于8月10日-10月20日,累计抛储100万吨国储棉,成交均价20600元/吨。本轮抛储在9月中旬棉价连创新高时,大部分纺企有条件观望,少有采购创造了条件,很大程度上规避了高危区棉价风险。本轮成交价与当时市场最高价每吨31300元相比,低出万元以上。此区间,魏桥纺织竞拍得8.49万吨,成交均价约为19330元/吨。

另一方面加快棉花进口。为缓解国内棉花资源紧张状况,国家相关部门于2009年12月份提前下发了第二年的棉花进口配额189.4万吨,为企业加快进口外棉提供了条件。据海关统计,2010年1-4月进口棉花117.01万吨,同比增长1.8倍,平均月进口量达30万吨左右,如此连续高量进口为近来少有。此间棉花进口均价为1730美元/吨,约合78.5美分/磅,为本年度国际棉价的较低价位。之后由于国际棉价飚涨及印度控制棉花出口,棉花进口放缓,后7个月累计进口120.69万吨,同比增长34.9%,月均进口量仅为17.24万吨。

另据海关最新资料显示,12月我国棉花进口集中到港。当月进口棉花46.17万吨,比11月增加33.57万吨,增幅2.7倍,同比增长1.1倍。2010年全年进口棉花283.93万吨,同比增长85.9%。

二是提高产品销售价格,扩大产品利润空间。由于游资在炒作棉花的同时,也加强纱的囤积,纱价涨幅快于棉价,扩大了纱线利润空间。当棉价由9月中旬的18230元/吨猛涨13070元至11月中旬最高时的31300元/吨时,32支棉纱也由每吨26500元迅速升至43000元,涨幅16500元,涨幅高于棉价。按同步棉价计算,当时32支棉纱毛利率接近接近16%。而对部分使用前期低价棉的企业,纱线提价后,毛利水平达到20%以上,大幅提高了纺织企业的利润空间。走势如下图:

三是反应快速,经营应变能力增强。在高棉价区间,多数企业采取快进快出,接短单,拒长单,以降低高棉价的成本风险。

由于纺织企业采取种种应对措施,赢得利润大幅增长。

三、压力依存,后期运行不宜过于乐观

从前11个月纺织工业经济运行情况分析,尽管产销平稳,利润大幅增长,但行业间发展不够平衡,并随着棉价高危区长时间运行,成本压力加大,利润空间缩小,纺织服装出口主增速转向价格推动而非数量增长,形势并不宜乐观。

从分行业运行情况看,粘胶行业运行相对艰难。由于棉价巨幅波动,导致粘胶行业成本剧增,效益大幅下降。1-11月,粘胶行业主营业务收入528.47亿元,同比增长52.5%;主营业务成本457.76亿元,同比增长59.5%,成本增速高于收入增速7个百分点;毛利率13.38%,同比下降3.79个百分点;销售利润率6.56%,同比下降3.43个点;利润总额34.69亿元,与去年基本持平,增速远低于全纺织行业;规模以上粘胶企业196户,亏损企业30户,亏损面15.3%,高于全行业2.7个百分点;亏损企业亏损额2.72亿元,同比上升83.3%,而全行业同比下降29%。1-11月生产粘胶171.42万吨,同比增长9.3%,增幅低于其他主要产品。1-11月,粘胶短纤出口9.09万吨,微增1.4%,进口5.93万吨,同比增长25.3%。

从成本因素看,高价原料成本逐步向下游传导,利润空间缩小。在宏观调控作用下,11月下旬棉价高位下滑,半个月时间棉价跌幅5000余元至11月末的26200元/吨,棉价逐步回复到理性价位。受棉价下调影响,32支纱价大跌6000余元至11月末的37000元/吨。然而在棉价12月份弃跌温和回升的同时,棉纱也因销售不畅,缩量续跌,目前32支棉纱暂稳在35500元/吨左右,按目前棉价理论上测算,毛利率降至10%以下。

从产成品变化情况看,产成品略有回升。由于低价棉基本使用完毕,高棉价逐步计入成本,加上买涨不买跌纱线销售遇阻,产成品资金有上升迹象。据统计,11月末,棉纺织行业产成品资金507.74亿元,比8月末增加25.27亿元。与去年同期相比,8月末产成品资金同比下降6.3%,11月末同比反倒上升了1.1%。

从出口情况看,受成本影响,出口增长由数量推动逐步转向以价格推动为主,同时受汇率升值,出口效益进一步下降。1-11月,纺织服装出口额同比增长24.2%。据测算,因数量增加使出口额增长13.9%,因价格上涨使出口额增长10.3%。其中9-11月,纺织服装出口同比增长25.3%,其中因价格大幅上涨使出口额增长16%,而数量贡献率降至9.3%。主要出口产品均价对比如下表(金额单位:亿美元;均价:美元/单位):

| 产品 |

单位 |

1-11月出口 |

同比±% |

出口均价 |

同比涨±% |

| 数量 |

金额 |

数量 |

金额 |

1-11月 |

9-11月 |

1-11月 |

9-11月 |

| 纱线 |

万吨 |

279.08 |

87.75 |

20.7 |

38.5 |

3.14 |

3.41 |

14.6 |

27.7 |

| 其中:棉纱线 |

万吨 |

49.07 |

20.71 |

0.5 |

24.9 |

4.22 |

4.79 |

24.1 |

46.5 |

| 化纤纱线 |

万吨 |

156.4 |

46.43 |

22.8 |

43.5 |

2.97 |

3.21 |

16.9 |

23.5 |

| 棉布 |

亿米 |

71.77 |

96.55 |

23.7 |

40.9 |

1.35 |

1.46 |

14.4 |

21.7 |

| 化纤布 |

亿米 |

115.68 |

106.03 |

15.7 |

28 |

0.92 |

0.98 |

10.8 |

18.1 |

| 针织服装 |

亿件 |

191.44 |

539.16 |

16.5 |

25.1 |

2.82 |

3.07 |

7.6 |

10.4 |

| 梭织服装 |

亿件 |

96.05 |

146.4 |

11 |

15.7 |

4.87 |

5.4 |

4.3 |

13.9 |

另据计算,2008年纺织服装出口同比增长8.2%,其中因价格下降使出口额下降14%,数量增加使出口额增长22.2%,即数量大幅增加是出口额增长的绝对因素;2009年,受金融危机影响,纺织服装出口同比下降9.8%,其中价格维稳,仅影响出口额下降0.2%,而出口数量减少使出口额下降9.6%,也因数量减少使出口额下降。

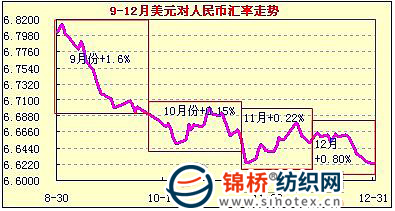

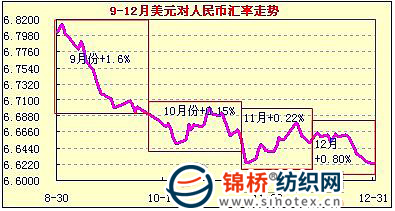

从汇率变化情况看,自6月21日重启汇改以来,汇率升幅加快,人民币对美元汇率已累计升值近3%,其中9-12月,汇率升幅明显加快,累计升幅达2.77%。据测算,因汇率升值,1-11月汇兑减少达103.46亿元左右。

从前11个月的经济运行情况看,纺织行业取得如此效益实是难能可贵。但同时也应看到,今年全球经济恢复放缓、消费需求增速减慢等因素将抑制我国纺织品服装的出口增长,而人民币升值压力的增加也将削弱我国纺织品服装在国际市场的竞争优势,甚至还可能会造成部分订单的流失。除此以外,我国纺织业还面临着劳动力、原材料等要素成本上涨的压力。在以上这些因素的影响下,2011年我国纺织品服装出口的增速将有所放缓,效益增长难度加大。 |

服务热线: 0532-66886655

服务热线: 0532-66886655  销售热线: 0532-66886532 传真:0532-66886657

销售热线: 0532-66886532 传真:0532-66886657