【锦桥纺织网专稿】2011年的11月份,立冬、小雪接踵至,孟冬天气日日寒。花纱布市场行情也与天气一样,寒气日深,弱势难改。表现为:内、外棉价一起跌,销势疲软交易难;棉型短纤价猛降,销量未增反消减;纱布促销降幅扩,库存见长万般难;唯有收储量递增,棉企交储全买单。

11月份,全球经济复苏步履蹒跚,消费需求萎靡不振的大环境仍未有实质性的改善。但外围不确定因素的推波助澜,却令市场震荡承压并主宰着欧美股市的走势。

首先是欧债危机蔓延扩展的种种利空消息,解决进程的一波三折,以及其前景尚不确定,不断引发市场担忧情绪的加剧,令市场震荡承压并压低欧美股市的走势。例如:月初的希腊全民公投“闹剧”,引发市场担忧,欧元兑美元出现一年多以来的最大单日百分比跌幅,外部商品、原油市场大幅走低。加之月底结清仓位和了结获利的影响,ICE期棉受累大幅下跌,结束了此前“六连阳”的涨势。

随之是关于意大利财政的健康状况引发市场担忧,9日由于清算所LCH.Clearnet提高意大利国债交易的保证金要求,致使意大利国债收益率飙升,10年期意大利国债收益率突破7%(为1997年以来的高位)。如此高的举债成本将使意大利无法继续为债务融资,外界广泛认为意大利债务规模太大(是希腊的5倍),难以救助。受此影响,欧元下跌,美元回升走高,欧美股市及大宗商品市场随之普遍下挫(美国股市大幅下挫,创9月中旬以来的最大单日跌幅,欧洲股市亦大幅走低。)。

第三波震荡是因欧洲主权债务危机的继续蔓延趋势令外围市场恐慌。西班牙10年期国债拍卖的中标收益率触及1999年欧元诞生以来的高点;法国十年期国债收益率扩大8个基点至3.79%,与德国同期国债收益率的价差为欧元区创立以来的首次;法国、西班牙、比利时和意大利的主权债务信用违约掉期(CDS)费率均升至纪录高点。因此,17日的欧美股市及外部商品市场全线下挫,ICE期棉亦受累大幅下跌,近期1112月合约结算价跌至99.50美分/磅,主力1203月合约结算价跌至96.48美分/磅,均收于跌停板。此时就连德国外交部长也表示该国正在考虑除希腊之外的国家“有序违约”的可能性。

第四波震荡是23日德国新一批10年期国债拍卖需求意外走软,令市场担忧欧洲债务危机或蔓延至欧元区核心成员国,同时也推动西班牙和法国国债收益率走高。加之此时惠誉将葡萄牙的主权信用等级从“BBB-”下调至“BB+”;标普将比利时的主权信用评级下调1格,从AA+降至AA;意大利国债收益率升至欧元时代新高等欧洲债务危机仍有恶化趋势等利空消息。又引发对市场担忧情绪的加剧,导致市场信心动摇。

另外,美国经济恢复状况的起伏不定,特别是美国国会特别委员会无法在最后期限前达成预算赤字削减协议的消息(这将导致自动削减1.2万亿美元开支的规定将自动生效,届时美国信用评级可能被下调。),与欧元区危机的利空因素相互叠加,更加剧市场担忧情绪的滋长,导致市场信心动摇,推动美元走高,欧美股市及外部大宗商品市场又全线下挫走低。

欧债危机前景扑朔迷离,尚不明朗等外围不确定因素所引发的市场担忧情绪的加剧,在令市场承压的同时,打压欧美股市和外部大宗商品市场全线震荡下挫,当然也就拖累ICE期棉顺势震荡下跌,弱势盘整运行。

总体上看,11月份ICE期棉是先扬后抑的波动走势。上半月,ICE期棉是在弱势盘整运行中,微幅缓升的走势,月中攀升至本月的最高价位。11月15日ICE期棉1203合约的月最高价位100.62美分/磅,比昨日升涨4.00美分/磅;11月16日ICE期棉1112合约的月最高价位103.50美分/磅,比昨日升涨0.84美分/磅。从月中开始,ICE期棉连续下跌,17日甚至收于跌停版。ICE期棉1112合约也给出“四连阴”的走势,22日价位跌破90美分/磅,至本月的最低点89.95美分/磅。第二日,ICE期棉1112合约又以微幅的升势攀至90美分/磅上平稳运行。虽然月末一日受到欧债危机前景尚不确定及卖盘的打压,下跌2.38美分/磅,但是仍然以90.31美分/磅勉强维持运行在90美分/磅以上的价位上。(参见:表一和11月份外盘棉花价格走势图)

| 表一 十一月份外盘棉花价格运行明细表 |

| 单位:美分/磅 |

| 日期 项目 |

CotlookA(FE) |

涨跌 |

纽约棉期1112 |

涨跌 |

FCindexM |

涨跌 |

ICindexM |

涨跌 |

| 10/31/2011 |

112.60 |

0 |

102.29 |

-2.08 |

116.55 |

0 |

123.10 |

0.01 |

| 11/01/2011 |

111.00 |

-1.60 |

99.54 |

-2.75 |

115.39 |

-1.16 |

120.11 |

-2.99 |

| 11/07/2011 |

108.45 |

0.40 |

96.76 |

-1.98 |

113.16 |

0.69 |

115.28 |

0.42 |

| 11/16/2011 |

108.15 |

2.55 |

103.50 |

0.84 |

114.57 |

1.79 |

116.41 |

2.96 |

| 11/21/2011 |

102.40 |

-2.35 |

90.81 |

-4.00 |

109.06 |

-1.70 |

107.23 |

-3.42 |

| 11/25/2011 |

99.40 |

-0.20 |

90.82 |

0.11 |

105.88 |

-0.68 |

102.97 |

-0.24 |

| 11/30/2011 |

99.85 |

1.00 |

90.31 |

-2.38 |

107.00 |

0.96 |

104.84 |

1.36 |

| 月涨跌总量 |

|

-12.75 |

|

-11.98 |

|

-9.55 |

|

-18.26 |

| ±幅度(%) |

|

-11.32 |

|

-11.71 |

|

-8.19 |

|

-14.83 |

| 上月涨跌量 |

|

-0.05 |

|

2.10 |

|

-1.17 |

|

-3.70 |

| 上月±(%) |

|

-0.04 |

|

2.10 |

|

-0.99 |

|

-2.92 |

纵观11月份的ICE期棉,乃是在弱势运行的行情中先扬后抑,震荡盘整中大幅下降的波动走势。全月都在围绕着100美分/磅的价位上下波动,月末仅收于90美分/磅的价位之上,弱势行情明显。从ICE期棉1112合约来看,其运行波峰在16日,波谷在22日。11月全月,纽约棉期1112合约累计大幅下降11.98美分/磅,降幅11.71%,月末运行在90.31美分/磅价位上。国际棉花价格指数CotlookA(FE)累计大幅下降12.75美分/磅,降幅11.32%,月末运行在99.85美分/磅价位上。中国进口棉价格指数FCIndexM累计大幅下降9.55美分/磅,降幅8.19%,月末运行在107.00美分/磅价位上。国际棉花指数ICindexM累计大幅下降18.26美分/磅,降幅14.83%,月末运行在104.84美分/磅价位上。(参见:表一和11月份外盘棉花价格走势图)

11月份进口棉价格,仍然高于国际棉花价格指数CotlookA(FE)和ICE期棉的价格。月末,中国进口棉价格指数FCIndexM比国际棉花价格指数CotlookA(FE)、纽约棉期1112合约分别高出7.15美分/磅、16.69美分/磅。(参见:表一和11月份外盘棉花价格走势图)

| 十一月份新棉收储进度汇总表 |

| 2011/12棉花年度 |

| 日期项目 |

收储计划(吨) |

收储数量(吨) |

收储累计(吨) |

收储价格(元/吨) |

备注 |

| 10/31/2011 |

34600 |

21880 |

117940 |

19800 |

新疆累计成交719280吨,内地累计成交316770吨。 |

| 11/01/2011 |

39100 |

26430 |

144370 |

19800 |

| 11/07/2011 |

66500 |

33290 |

284170 |

19800 |

| 11/18/2011 |

100000 |

44090 |

629910 |

19800 |

| 11/22/2011 |

120000 |

51760 |

738810 |

19800 |

| 11/28/2011 |

120000 |

68390 |

930420 |

19800 |

| 11/29/2011 |

133900 |

53630 |

984050 |

19800 |

| 11/30/2011 |

130100 |

52000 |

1036050 |

19800 |

| 本月累计(吨) |

|

|

918110 |

|

| 上月累计(吨) |

|

|

117940 |

|

| 比上月±(吨) |

|

|

800170 |

|

11月份国内棉花市场仍是新棉收储在唱主角。受下游纺织服饰消费需求萎靡,外贸订单减少,国内通胀压力尚未缓解的影响,棉纺织企业的生产经营又陷于纱、布促销难度加大,库存面临继续增长的困难境地。棉纺织企业购棉“现用现买”的现状,直接导致棉花市场的交易清淡和棉价疲软。加之近期油料类农副产品价格的下跌,又拉低棉籽价格,进而连累籽棉收购价格的疲软下滑。棉农惜售、囤棉观望;200型棉花加工企业收购加工后的棉花难以出售,既占压资金、又加大后期风险,也只好或“快收购、快加工、快出手”的小批量操作,或按合同收购加工,或干脆停收观望;只有400型棉花加工企业在收购符合收储条件的好棉花,加工后交储国家棉花仓储库,以维持生产和资金的周转,获取一定的加工利润(据说交储加工利润在500元/吨左右)。而国内棉花市场上这种只有“棉花收储一条路”的运行态势,虽然保护棉农的利益,支撑目前棉市行情的“平稳”,但是对涉棉产业链上后续环节上各行业的运营,其副作用已在隐隐的体现。祸福相倚,世事无常,后市发展能不能否极泰来,尚难以预料。

新棉收储自10月8日首次“开张”,至本月末(11月30日)已经累计成交1036050吨,达到先前预计的100万吨的最低目标。其中:新疆累计成交719280吨,内地累计成交316770吨。本月从14日的46970吨日收储量突破4万吨后,日均收储数量保持在4万吨以上,特别是18日收储计划提高到10万吨以上之后,几乎日日收储都在4万吨以上,28日达到11月份最高的日收储量68390吨。11月份累计共收储918110吨,比10月份的117940吨,增加800170吨。(参见:11月份新棉收储进度汇总表)

11月份,由于国内没有进一步出台明确的利好政策,以及欧债危机的负面消息接连不断对国际股市及大宗商品市场的打压,是导致国内棉花市场在震荡中弱势运行的基本原因。

市场上现货棉价跌至国家收储价19800元/吨以下,已经有1个半月。中国棉花价格指数CCindex328自10月18日的19759元/吨,到11月末的19039元/吨,已经连续匀速下跌720元/吨,跌幅3.64%。棉价疲软连带籽棉收购价格也连续下滑,导致棉农惜售,棉市交易清淡,只有交储1条路的弱市态势。

由于资金紧张,以及下游产品价格下跌的压力加大,逼迫棉纺织企业不得不将压力向前端原料推移。本月25日,山东某大型纺企就又下调各等级皮棉采购价200元/吨,调整后329级19300元(公重、到厂,下同),429级18500元,427级17900元。此次降价距上次降价尚不足1个月时间,且引发内地其他企业也跟风降价,使得棉花现货销售市场再度承受压力。虽然市场棉花购、销冷清,但是400型棉花加工企业的交储积极性却进一步增强,而一些200型的小棉花加工企业加工出的皮棉,因为现货销售没有利润,只能囤积起来,等待价格回暖时再做处理。由于2011年部分棉区生长期间棉花受到降雨影响,品级和质量有所下降,所以棉花加工企业收购和交储的情况也并不是十分理想,这从每日交储的棉花数量与计划收储的棉花数量总有差距的统计数据上,便可略窥一斑。棉花加工企业为收购加工以后能够顺利交储,对所收购棉花的质量控制便较为严格。国内棉花现货市场上悲观气氛弥漫。

在现货棉花销售不畅,连带港口现货外棉也销售清淡的情况下,却有部分棉纺织企业在积极采购远期美棉。究其原因,除远月美棉报价已经降至用棉企业的采购底线附近外,订购美棉可开6个月甚至9个月的信用证,可使棉纺织企业资金紧张的难题得到缓解。当然,2011年内地三级棉较少,企业担心收储量的持续增加会导致高等级棉花的缺口,新疆二、三级棉成本和报价又偏高,故而提前采购等级高、强力好的美棉,以保证生产经营的正常运作。

目前棉花资源充裕,全球性供应增加,下游需求不振所导致的国际棉市低迷,已打压国外棉花价格持续走低,与国内棉花相比,其价格优势在不断增强,对棉纺织企业的吸引力也越来越大。如11月25日,代表外棉现货的进口棉价格指数FCIndexM105.88美分,1%和滑准税下折人民币分别17177元/吨和17653元/吨,分别比同日中国棉花价格指数CCindex328低1910元/吨和1434元/吨。外棉的价格优势在使国内的棉纺织企业看到机会的同时,也感到忧虑:一方面是低价外棉使得握有棉花进口配额的纺织厂可以优化降低生产成本,但是同时内外棉花的价差又让我们的出口纺织品竞争力减弱,处于不利的地位。更令人担忧的则是本年度棉花需求不振,而又供应充足,国家是否会因此就缩减棉花进口配额的发放数量?若果真如此的话,将会使得国内的棉纺织企业及后续企业的生产经营更加艰难。

11月份国内棉花市场行情总体上是在窄幅盘整中,较为平稳的弱行走势。

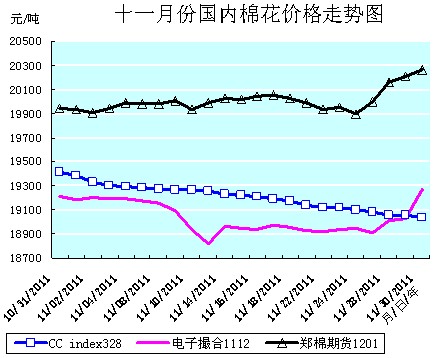

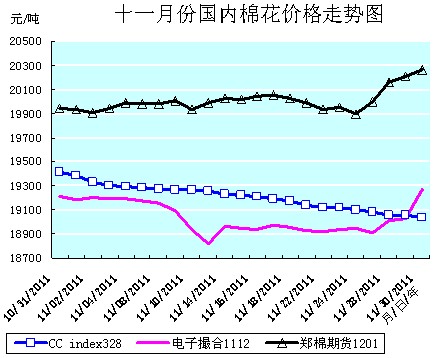

现货棉价仍然是在延续着国庆节假后日日微幅下降、跌跌不休的疲弱走势。中国棉花价格指数CCindex328的运行曲线就是1条平滑的小角度下滑线,其最高价位就是11月1日的19381元/吨。(参见:表二和11月份国内棉花价格走势图)

国内电子盘棉价则是在波动中先抑后扬的弱势行情,且在月末23日开始酝酿反弹上扬。电子撮合1112合约是在月末的最后1天,宽幅反弹128点后,一举改变全月累计下降的走势,变成全月累计微幅上涨52元/吨的走势,其最高价位就是11月30日的19263元/吨。郑棉期货1201合约则是从月末的25日开始,给出“四连阳”的强势表现,一举变成全月累计上涨的走势,其最高价位也是11月30日的20260元/吨。在月末电子盘近期合约棉价明显的上涨反弹,远期合约棉价保持稳定的走势,反映的是收储力度在逐步加大后,对电子盘棉花市场的支撑和影响作用,而并不是市场需求回暖的拉动作用所致。(参见:表二和11月份国内棉花价格走势图)

| 表二 十一月份国内棉花价格运行明细表 |

| 单位:元/吨 |

| 日期项目 |

CCindex229 |

涨跌 |

CCindex328 |

涨跌 |

电子撮合1112 |

涨跌 |

郑棉期货1201 |

涨跌 |

| 10/31/2011 |

20800 |

-37 |

19409 |

-23 |

19211 |

-118 |

19945 |

-175 |

| 11/01/2011 |

20770 |

-30 |

19381 |

-28 |

19188 |

-23 |

19930 |

-15 |

| 11/07/2011 |

20667 |

-4 |

19286 |

-7 |

19178 |

-14 |

19975 |

-15 |

| 11/15/2011 |

20638 |

-2 |

19225 |

-7 |

18944 |

-19 |

20015 |

-10 |

| 11/21/2011 |

20519 |

-43 |

19142 |

-34 |

18927 |

-29 |

19985 |

-40 |

| 11/25/2011 |

20396 |

-26 |

19087 |

-16 |

18908 |

-37 |

20000 |

100 |

| 11/30/2011 |

20296 |

-34 |

19039 |

-13 |

19263 |

238 |

20260 |

50 |

| 月涨跌总量 |

|

-504 |

|

-370 |

|

52 |

|

315 |

| ±幅度(%) |

|

-2.42 |

|

-1.91 |

|

0.27 |

|

1.58 |

| 上月涨跌量 |

|

-625 |

|

-563 |

|

-1000 |

|

-280 |

| 上月±(%) |

|

-2.92 |

|

-2.82 |

|

-5 |

|

-1.42 |

11月份,郑棉期货1201合约累计上涨315元/吨,涨幅1.58%,月末运行在20260元/吨价位上,高于收储价460元/吨;电子撮合1112合约累计上涨52元/吨,涨幅0.27%,月末运行在19263元/吨价位上,低于收储价537元/吨;中国棉花价格指数CCindex328累计下降370元/吨,降幅1.91%,月末运行在19039元/吨价位上,低于收储价761元/吨。(参见:表二和11月份国内棉花价格走势图)

从统计数据上可以看出,月末,国内棉价只有现货和电子撮合棉价在新棉收储价19800元/吨以下运行,郑棉期货棉价则在新棉收储价19800元/吨以上运行。其中:郑棉期货1201合约的价位最高,在20260元/吨运行;现货指数CCindex328的价位最低,在19039元/吨运行;电子撮合1112合约的价位居中,在19263元/吨运行。现货指数CCindex328的价格比郑棉期货1201合约的价格低1221元/吨,比电子撮合1112合约的价格低224元/吨。电子撮合1112合约的价格比郑棉期货1201合约的价格低997元/吨。近期电子撮合棉价和现货棉价基本处于同一价位,近期郑棉期货棉价则远高于近期电子撮合棉价和现货棉价。(参见:表二和11月份国内棉花价格走势图)

| 表三 十一月份化纤原料价格运行明细表 |

| 单位:元/吨 |

| 日期 项目 |

PTA期货1112 |

涨跌 |

聚酯切片 |

涨跌 |

涤纶短纤 |

涨跌 |

粘胶短纤 |

涨跌 |

| 10/31/2011 |

8662 |

-284 |

11250 |

-150 |

12150 |

-100 |

18400 |

-100 |

| 11/01/2011 |

8436 |

-226 |

11100 |

-150 |

12050 |

-100 |

18300 |

-100 |

| 11/07/2011 |

8222 |

-102 |

10400 |

-300 |

11450 |

-200 |

17700 |

-100 |

| 11/15/2011 |

8094 |

-38 |

10050 |

50 |

10800 |

0 |

17050 |

-50 |

| 11/21/2011 |

8184 |

92 |

9950 |

0 |

10700 |

-50 |

16700 |

-150 |

| 11/25/2011 |

8186 |

-150 |

10000 |

0 |

10650 |

0 |

16100 |

-200 |

| 11/30/2011 |

8242 |

4 |

10050 |

0 |

10650 |

0 |

15600 |

-200 |

| 月涨跌总量 |

|

-420 |

|

-1200 |

|

-1500 |

|

-2800 |

| ±幅度(%) |

|

-4.85 |

|

-10.67 |

|

-12.35 |

|

-15.22 |

| 上月涨跌量 |

|

-678 |

|

-1150 |

|

-1150 |

|

-1400 |

| 上月±(%) |

|

-7.26 |

|

-9.27 |

|

-8.65 |

|

-7.07 |

11月份,棉型短纤原料行情仍然是大幅下降的疲软走势,且降幅比上月大幅扩张。涤纶短纤的上游原料PTA、MEG、聚酯切片价格仍然在继续下降,下游纱、布销售的低迷亦未有改观,上压下拽导致涤纶短纤价格是全月一路下滑至月底的疲软走势。粘胶短纤价格也是在其原料棉浆价格下跌的打压和下游纱、布销售滞涩的拉拽下,从月初到月末一路下降的疲软走势。

11月全月统计,PTA期货1112合约价格共累计下降420元/吨,降幅4.85%;上月累计下降678元/吨,降幅7.26%。国内聚酯切片价格共累计下降1200元/吨,降幅10.67%;上月累计下降1150元/吨,降幅9.27%。涤纶短纤价格共累计下降1500元/吨,降幅12.35%,月末运行在10650元/吨价位上;上月累计下降1150元/吨,降幅8.65%。粘胶短纤价格共累计下降2800元/吨,降幅15.22%,月末运行在15600元/吨价位上;上月累计下降1400元/吨,降幅7.07%。(参见:表三)

| 表四 十一月份纱线价格运行明细表 |

| 单位:元/吨 |

| 日期 项目 |

C32SD |

涨跌 |

JC40SD |

涨跌 |

T65/C3545SD |

涨跌 |

OEC10SD |

涨跌 |

| 10/31/2011 |

27020 |

-50 |

32090 |

-10 |

23150 |

-50 |

20930 |

0 |

| 11/01/2011 |

26970 |

-50 |

31990 |

-100 |

23100 |

-50 |

23830 |

-100 |

| 11/07/2011 |

26850 |

-20 |

31550 |

-40 |

22900 |

-50 |

20430 |

-100 |

| 11/15/2011 |

26480 |

-110 |

31380 |

-90 |

22600 |

-100 |

20110 |

-90 |

| 11/21/2011 |

26200 |

-50 |

31180 |

-30 |

22380 |

-20 |

19750 |

-100 |

| 11/25/2011 |

26150 |

0 |

31100 |

0 |

22240 |

0 |

19400 |

-50 |

| 11/30/2011 |

25960 |

-20 |

31050 |

-10 |

22010 |

-120 |

19100 |

-50 |

| 月涨跌总量 |

|

-1060 |

|

-1040 |

|

-1140 |

|

-1830 |

| ±幅度(%) |

|

-3.92 |

|

-3.24 |

|

-4.92 |

|

-8.74 |

| 上月涨跌量 |

|

-630 |

|

-380 |

|

-700 |

|

-700 |

| 上月±(%) |

|

-2.28 |

|

-1.17 |

|

-2.94 |

|

-3.24 |

11月份纱、布市场行情仍然是大幅下降的疲软走势,即棉、涤、粘、混等纱、布售价普遍一路下降,且下降幅度比之上月有较大幅度的扩展。

在棉花和棉型短纤原料价格都是大幅下降的弱势运行氛围的笼罩下,加之下游纺织服饰消费需求低迷不振和订单减少,纱、布降价促销,保持合理库存,争取保本不亏或微亏少亏,以维持正常生产经营活动撑过“难关”,已经是多数棉纺织企业的不二选择。

虽然棉纺织企业的降价幅度不断加大,其他的辅助促销措施也层出不穷,但是促销效果却并不尽如人意,销售难度越来越大,就连前期走货尚可的常规普梳中支纱、布的市场销量也在萎缩。中小型棉纺织企业的纱、布库存在加大,停产户数也有所增加。棉纺织企业在销势平淡、氛围沉闷的纱布市场上,固守着保本微利的底线奋力挣扎。市场人士普遍对后市信心不足。

本月纱线代表品种C32SD、JC40SD、T65/C3545SD、OEC10SD,分别累计下降1060元/吨、1040元/吨、1140元/吨、1830元/吨;降幅分别3.92%、3.24%、4.92%、8.74%;月末分别运行在25960元/吨、31050元/吨、22010元/吨、19100元/吨的价位上。10月份则分别累计下降630元/吨、380元/吨、700元/吨、700元/吨;降幅分别2.28%、1.17%、2.94%、3.24%。(参见:表四)

| 表五 十一月份坯布价格运行明细表 |

| 单位:元/米 |

| 日期 项目 |

C 32×32 130×70 47" 斜纹 |

涨跌 |

JC 40×40 133×72 67" 府绸 |

涨跌 |

R 30×30 68×68 63" 细布 |

涨跌 |

T/C 45×45 110×76 63" 涤细 |

涨跌 |

| 10/31/2011 |

6.80 |

0 |

9.62 |

-0.01 |

5.75 |

-0.02 |

5.70 |

0 |

| 11/01/2011 |

6.78 |

-0.02 |

9.62 |

0 |

5.75 |

0 |

5.70 |

0 |

| 11/07/2011 |

6.76 |

-0.01 |

9.55 |

0 |

5.70 |

0 |

5.67 |

-0.01 |

| 11/15/2011 |

6.72 |

-0.01 |

9.52 |

0 |

5.68 |

-0.01 |

5.60 |

0 |

| 11/21/2011 |

6.70 |

-0.01 |

9.50 |

0 |

5.62 |

-0.03 |

5.55 |

-0.01 |

| 11/25/2011 |

6.69 |

-0.01 |

9.46 |

-0.01 |

5.54 |

-0.01 |

5.50 |

-0.01 |

| 11/30/2011 |

6.67 |

0 |

9.45 |

0 |

5.48 |

-0.02 |

5.46 |

-0.02 |

| 月涨跌总量 |

|

-0.13 |

|

-1.17 |

|

-0.27 |

|

-0.24 |

| ±幅度(%) |

|

-1.91 |

|

-1.77 |

|

-4.70 |

|

-4.21 |

| 上月涨跌量 |

|

-0.02 |

|

-0.13 |

|

-0.20 |

|

-0.20 |

| 上月±(%) |

|

-0.29 |

|

-1.33 |

|

-3.36 |

|

-3.39 |

11月份坯布代表品种C 32x32 130x70 47" 斜纹、JC 40x40 133x72 67" 府绸、R 30x30 68x68 63" 细布、T/C 45x45 110x76 63" 涤细,分别累计下降0.13元/米、1.17元/米、0.27元/米、0.24元/米;降幅分别1.91%、1.77%、4.70%、4.21%;月末分别运行在6.67元/米、9.45元/米、5.48元/米、5.46元/米的价位上。本月降幅比上月扩展幅度较大。(参见:表五)

自10月下旬以来,全球经济低迷,欧债危机持续升级。近日有消息称,欧元区领导人计划制定新协议来抑制主权债务危机,该协议的措施包括通过赋予预算纪律法律约束力来削减巨额债务,投资者对这一措施颇感乐观。但是其实施进程与结果如何,还需要时间和实践来证明之。另外,市场预计在欧元区领导人会议上,欧洲领导人可能会最终敲定欧洲金融稳定基金扩容方案以遏制危机蔓延的乐观预期,也是需要时间和实践来证明的。总之,欧洲债务危机仍然将继续困扰全球经济。已经有经济学家预言,全球经济将继2008年后,再度迎来谷底。

由于欧洲债务危机迟迟得不到解决,全球投资者对于经济的不乐观,导致整个商品市场处于弱势,棉花当然也难以独善其身。

从2011年下半年以来,中国进口棉纱数量在逐月增加,其中印度棉纱进口比例在大幅增加,中国出口棉纱数量已经处于近6年来最低位。在国际花纱布市场上,因为棉价高低所产生的棉纱价格优势,已经通过棉纱进出口贸易清晰的显现出来。虽然新棉收储支撑棉价的“稳定”,但是却难以对整个涉棉产业链的生产经营进行“支撑”。在目前经济预期迅速改变的情况下,棉市的调控单纯靠新棉收储已有“副作用”日益显现之感。但是如何在继续新棉收储的同时,再施加新的调控措施而尽量兼顾各方利益,却又是一个两难的选择。另外,后市中国高等级皮棉的供、销、存、用等各方面,已经引起用棉企业的担忧和关注,都有待探讨。

由于当前棉花进口配额较充裕,在国内外棉价倒挂的情况下,纺企将会集中采购外棉。2011年,国家累计共发放360万吨的进口棉配额。据海关总署统计,2011年1-9月份,我国累计共进口国外棉花194.3万吨,同比减少9.7%。这就意味着还有约160万吨的进口棉配额在待用。虽然说每年都有进口棉配额延期作废,但是如果后期国内外棉花价差具有足够吸引力的话,今后几个月棉花月均进口量有可能超过25万吨,9-12月份累计进口外棉数量将会超过100万吨。

中国人民银行30日宣布,从2011年12月5日起,下调存款类金融机构人民币存款准备金率0.5个百分点。这是近3年来,中国存款准备金率首次走出“上调”区间。此举释放出1个政策信号,即中国央行将采取行动,缓解当前货币市场资金偏紧的状况。这对于纺织行业或许是1个利好的消息。 转载本网专稿请注明:"本文转自锦桥纺织网"

分享按钮

|

服务热线: 0532-66886655

服务热线: 0532-66886655  销售热线: 0532-66886532 传真:0532-66886657

销售热线: 0532-66886532 传真:0532-66886657