国际棉市09/10棉花年度即将结束,8月1日开始进入新棉年度。回顾本年度国际棉市,在2月巨幅拉升后,运行基本平稳,呈宽幅震荡态势。国内棉价则表现出持续大幅上扬走势,并在6月上旬刷新历史纪录。但是随着6月纱线出口由强转弱形势变化,6月下旬纱价开始高位下调,加上棉花进口配额下发和抛储信息发布,持续大幅上涨的国内现货棉价在缺乏纱价支撑的情况下,7月开始止涨小幅回调,国内期货市场远期合约也明显走弱。

一、主要棉市基本运行情况

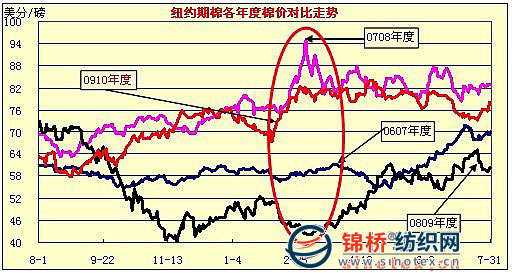

1.本年度国际棉市总体运行平稳,成交量明显萎缩。从纽约期棉市场看,受欧债危机,美元大幅升值及棉花供需等因素影响,2月纽约期棉大幅飚涨近1500点,主体价由67美分左右猛升至84美分,1个月涨幅达21.6%。之后则表现平稳,主体价基本在74-84美分高位区域宽幅震荡运行,其运行轨迹基本同于07/08年度期棉走势。

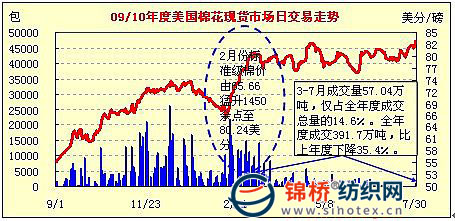

从美国棉花现货市场交易情况看,价格走势基本同于期棉,但是由于资源短缺,成交量大幅萎缩,其中自2月后大多日交易量为零,呈有价无量状态。据美国农业部网站公布,09/10年度美国现货市场总成交量约20.15万吨,比上一年度的31.2万吨下降35.4%。其中2月后的5个月时间成交2.93万吨,仅占全年度成交总量的14.6%。

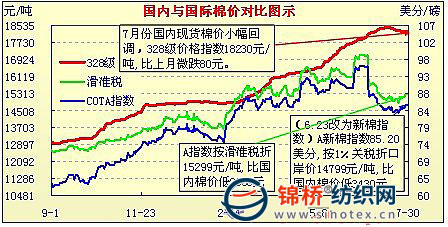

从国际市场看,受资源稀缺,报价困难,CotlookA指数提前于6月23日开始改为新棉价格指数。从新棉运行价格指数看,新价格指数约低于原指数10美分左右,目前运行区间在84-87美分之间,与我国内现货棉价差距拉大到3000元左右。

受资源稀缺、印度限制棉花出口和进口配额不足等因素影响,5、6月我国棉花进口量明显减少。据海关统计,2010年5、6月我国棉花进口分别19.79万吨和17.73万吨,比3、4月月平进口32万吨的水平聚减。但是进口新年度美棉签约量明显增加。据美国农业部资料显示,截止7月22日的本月前3周,美棉新棉出口签约16.83万吨,同比6月增加4.4%,其中中国签约9.13万吨,同比6月增加28.7%。签约09/10年度棉花大幅减少。同一时期,09/10年度签约量仅4.56万吨,同比6月下降82%,其中中国签约1.04万吨,下降94.3%。

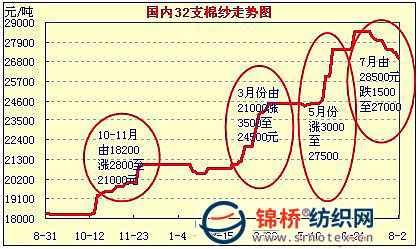

2.国内现货棉价7月小幅回落,期货宽幅震荡,纱价先于棉价下调。6月后半月持续火暴的纱线悄然转弱,出口下降、价格回落。在缺乏棉纱支撑,加上棉花进口配额下发、抛储信息发布和国家将加大对农产品炒作打击力度等因素影响,7月来游资开始纷纷逃离棉花、棉纱市场,棉纱价格大幅下跌,棉价开始止涨下调。

7月纱价止涨大跌上千元,跌幅达4-6%。目前大部分纱价已经跌至5月末水平。如32支棉纱主体价7月末跌至27000元左右,较月初跌1500元,跌幅5.3%。

现货棉价小幅下调。受纱价下跌及宏观调控举措即将实施等因素影响,部分棉花经营企业纷纷调低报价,加紧棉花销售,纺企多持观望,持续大幅上涨并履创历史新高的国内棉花现货棉价7月终于小步下调。328级棉价指数由7月上旬最高时的18419元跌至7月末的18230元,下跌190元,跌幅1.03%,比6月末回调153元,跌幅0.8%,但是跌幅远小于纱价。

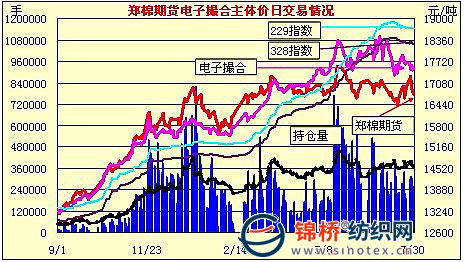

国内期棉成交火暴状况有所降温,远期合约价格回落。7月郑棉期货日均成交26.57万手,比6月日均减少9.3万手,减幅25.9%;日均成交金额223.44亿元,比6月日均减少80.51亿元,降幅26.5%;7月末持仓总量36.72万手,比6月减少1.5万手。主体成交价16813元/吨,比6月回落160元左右。其中近期合约涨330元,远期合约跌百元左右。

3.涤短跌后趋稳,粘短持续下跌。涤短在经过5-6月由10650元跌持续下滑至9480元后,7月中上旬仍然贯性下行,但是下跌幅度缩小。7月下旬随着聚酯原料底部反弹,涤短微有翅尾,涤短主体价由9300元又回复到9480元/吨。由于底部区域已经基本形态,随着新棉上市推迟,短期内涤短仍然将以小幅上行为主。

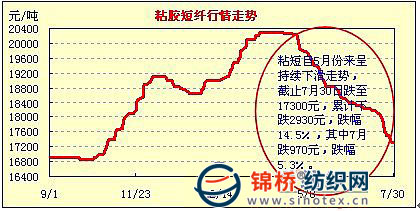

粘短自5月来呈持续下滑走势,截止7月30日已经跌至17300元,低于现行棉价千元左右,累计下跌2930元,跌幅14.5%。其中7月跌970元,跌幅5.3%。由于粘胶生产企业库存压力较大,部分企业低价抛售减压,不排除近期粘短继续走弱可能。近日粘胶协会在北京召开会议,商议应对市场策略,估计继续抱团限产保价可能是重经议题。其实早在6月粘胶生产已经有所减量。据统计,6月全国粘胶生产13.63万吨,同比、环比分别下降5.1%和15.6%。

|