纺织出口增速锐减 东盟市场活跃

由于2012年国内原材料价格和劳动力成本不断攀升,导致我国纺织出口企业的竞争力严重下降。据最新数据统计显示,2012年全年我国仅纺织原料及制品、服装及饰品类产品出口呈现增长;天然纤维类产品、化纤及工业用纺织品类产品、纺织机械产品均呈现下降趋势。 出口地域上,东盟市场呈现活力,无论是天然纤维类产品、化纤及工业用纺织品、服装及饰品类产品、纺织机械产品,出口均呈增长态势。 纺织企业面临的贸易摩擦越来越多样化,从最初的配额限制、反倾销、特别保障措施,到目前的反补贴、技术壁垒、企业社会责任、召回等形式。国际技术性壁垒越来越多,技术指标更新越来越快,认证费用越来越高,这都在一定程度上抬高了我国纺织产品的出口门槛。目前我国纺织行业的经营模式正从粗放式向精细化转移,过快的品牌扩张等长期遗留下来的问题逐渐暴露,高库存现象日益凸显,影响了纺织企业的现金流甚至引发企业资金链断裂,高库存已成纺织行业发展的瓶颈。据调查,目前印度、越南、巴基斯坦等国家的用工成本只相当于中国的38%,原料成本相当于70%,纺织品出口报价比我国低约10%。在这种情况下,欧美采购商开始在印度、孟加拉、越南、巴基斯坦等东南亚国家寻找生产成本相对较低的供货商,订单转移情况日趋明显。 内忧外患导致国内纺织企业经营困难,今年我国出口纺织原料及制品2460.7亿美元,比去年同期增长2.3%,较去年同期20.6%的增长速度大幅回落18.3个百分点,与今年同期7大类劳动密集型产品8.6%的增长速度相比低6.3个百分点。 其中,天然纤维类产品出口202亿美元,同比下降5.3%,较去年同期增速大幅回落24.2个百分点;化纤及工业用纺织品类产品出口377.2亿美元,同比下降0.8%,与去年同期增速大幅下降35.1个百分点;服装及饰品类产品出口1881.6亿美元,同比增长3.9%,较去年同期增速回落14.3个百分点。另外,我国纺织机械产品出口额为22.4亿美元,同比下降0.4%,较去年同期增速回落28.4个百分点(详见表1)。

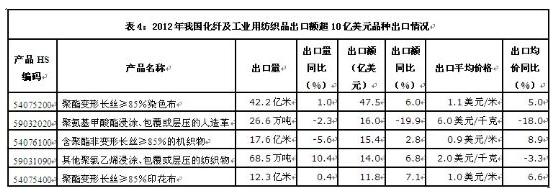

从出口企业情况来看,我国天然纤维类产品出口集中度较低,出口额排名前10位企业出口额合计仅占同期出口总额的10.9%。(详见表3)。 化纤及工业用纺织品 出口额整体小幅下降,但对东盟市场出口保持较快增长 今年,我国化纤及工业用纺织品产品出口额为377.2亿美元,同比下降0.8%,对前四大市场出口总额152.2亿美元,其中对东盟出口额为71.3亿美元,同比增长12.6%;对美国出口23.6亿美元,同比增长2.2%;对欧盟和香港市场出口额分别为39.2亿美元和18.1亿美元,同比分别下降3.5%和12.9%。以上四大市场出口额合计占同期我国化纤及工业用纺织品出口总额的40.4%。 从化纤及工业用纺织品出口的主要品种来看,聚酯类品种出口额居前,出口额在10亿美元以上的品种总共有5种,出口额合计占同期化纤及工业用纺织品出口总额的27.8%(详见表4)。

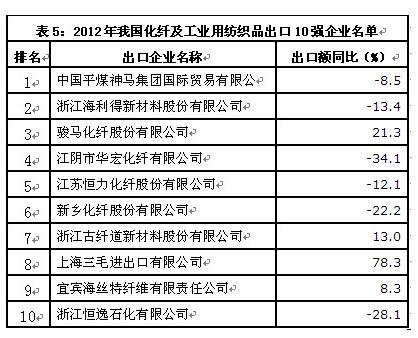

从出口企业情况来看,我国化纤及工业用纺织品出口集中度较低,出口额排名前10位企业出口额合计仅占同期出口总额的4.3%(详见表5)。

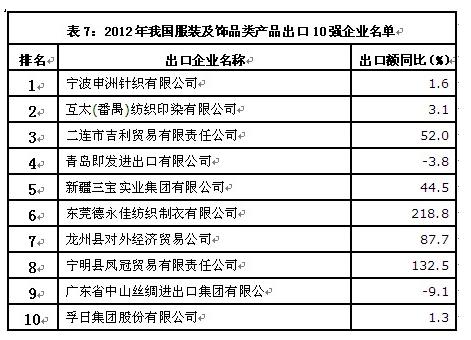

出口额小幅增长,对东盟市场快速增长 今年我国服装及饰品类产品出口额为1881.1亿美元,同比小幅增长3.9%,呈低位回稳态势。其中对欧盟出口额为396.7亿美元,同比下降12.4%;对美国和日本市场分别出口334亿美元和244.5亿美元,同比分别小幅增长3.4%和0.8%;对东盟出口153.6亿美元,同比快速增长59.2%。以上4大市场出口额合计占同期我国服装及饰品类产品出口总额的60%。 从出口主要品种来看,主要以棉质类服装为主。今年出口额超40亿美元的品种共有7种,出口额合计占同期我国服装及饰品出口总额的23.8%。 从出口企业情况来看,我国服装及饰品类产品出口集中度与纺织原料类产品相比更为分散,出口额排名前10位企业出口额合计仅占同期出口总额的3%(详见表6)。 出口微幅下降,对东盟和孟加拉国增长较快 今年,我国纺织机械产品共出口22.4亿美元,同比微幅下降0.4%。其中,对印度和欧盟市场分别出口4.1亿美元和1.8亿美元,同比分别下降21.7%和5.5%;对东盟和孟加拉国分别出口4.6亿美元和1.8亿美元,同比增长27.4%和17.4%。以上四大市场出口额合计占同期纺织机械类产品出口总额的55%(详见表7)。

说明:本文所述“7大类劳动密集型产品”包括服装、纺织品、鞋类、家具、塑料制品、箱包、玩具;本文所述“天然纤维类产品”海关HS编码范围为50~53章;本文所述“化纤及工业用纺织品类产品”的海关HS编码范围为54~57章、59章;本文所述“纺织服装及饰品类产品”的海关HS编码范围为58章、60~63章;本文所述的“纺织机械产品”的海关HS编码范围为8444~8449、84513~84519。 转载本网专稿请注明:"本文转自锦桥纺织网" |

服务热线: 0532-66886655

服务热线: 0532-66886655

传真:0532-66886657

传真:0532-66886657

客服邮箱:service◎sinotex.cn

客服邮箱:service◎sinotex.cn