今年2季度纺织企业发展状况报告

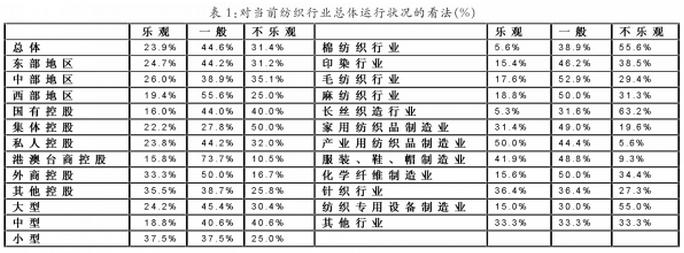

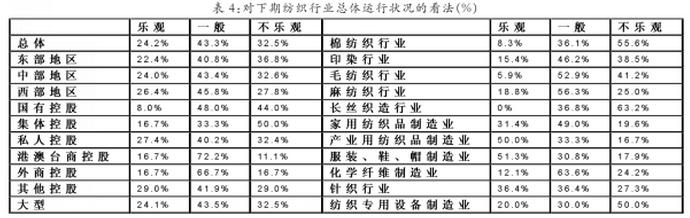

为跟踪研究我国纺织企业景气变化情况,了解企业经营管理者对行业和本企业发展的信心,及时反映企业经营管理者近期遇到的突出问题和对行业热点问题的看法,为政府调整产业政策,行业组织采取应对措施,企业调整生产经营策略提供第一手信息,中国纺织工业联合会持续开展了纺织企业经营管理者调查问卷活动。第十七期调查问卷工作于今年8月完成。 本期调查时间段为4~6月。调查问卷主要通过中国纺织工业联合会各专业协会、各相关媒体发放和回收。为提高问卷发放和回收效率,本期调查增加了网上直报方式,即企业家可通过中国纺织工业联合会统计直报系统填报。调查问卷要求由企业法人代表或经营管理主要负责人填写。 本调查报告除了供政府相关部门、行业协会领导决策参考外,还通过联合会及各专业协会反馈给各行业参与调查的企业,为企业经营者掌握行业发展新动向,调整生产经营策略提供借鉴。 在联合会相关部门、各专业协会和支持媒体的通力协作和共同努力下,广大企业积极参与,网上直报也取得了一定效果。截至7月底,共收回有效问卷281份,较为全面地反映了当前我国纺织企业的发展现状。经数据整理、统计和综合分析,形成本调查报告。 本次调查涉及纺织工业各子行业。281家被调查样本企业中,家纺企业的样本占比最高,占比18.2%;其次是服装企业,占15.4%;再次为棉纺企业,占比12.9%。从样本企业规模看,依然以中型企业为主,达到47%。从样本企业地区分布上看,东部地区企业最多,占85.8%。样本企业中,64.9%的样本企业有新产能投入,11.2%的样本企业进行了资产重组。 根据本次调查数据测算,2014年二季度纺织行业景气指数较2014年一季度有所上升,其中原材料库存指数和从业人员指数比上期略有下降;生产指数、新订单指数、销售价格指数有所上升;显示出市场销售和订单向好,二季度纺织行业企业总体景气保持平稳,且呈现出缓慢提升的趋势。 经营质量 国外订单回升趋势明显 产品库存压力逐步释放 总体运行状况平稳 产业用、家纺及长丝织造企业运行良好 对于本期企业生产经营综合情况,37.3%的企业选择了“良好”(上期调查为43.8%)。分地区看,中部地区企业选择“良好”比例明显低于东、西部地区。分行业看,产业用企业、家纺企业及长丝织造企业选择运行状况“良好”的比例较高,对于企业运行状况充满信心。从企业类型看,大型企业选择“良好”比例明显高于中、小型企业,表明小企业经营压力加大。 生产情况基本稳定 棉纺及印染行业产量缓增 从本期企业主要产品生产量上看,有43.9%的企业比上期(38.3%)增加。从企业规模来看,大型企业产品生产量增加53.9%,明显高于中、小型企业。分行业看,棉纺及印染行业产品生产产量增加占比较低,分别为27.8%及16.7%。 订货需求有所增长 国外订货需求向好 本期调查中约有44.1%的企业订货(需求)量较上期(38.9%)有所增长。其中大型企业、小型企业订货量较上期有所增长的比例均在平均水平以下,只有中型企业订货需求在平均水平以上,41.7%的中型企业订货量有所增加。分行业看,产业用企业订货量增加比重较高,达66.7%,显示出产业用市场需求较为充足。 本期国外订单货(需求)量方面,增长的企业占36%,比上期调查结果(32.3%)有所增加。从企业类型来看,中型企业的国外订单明显好于大、小企业的国外订单,40.4%的中型企业表示本期国外订单有所增加。分行业看,家纺、产业用和服装企业国际订单需求增长的企业比例较高,分别达46.8%、42.9%和48.6%。 产品销售价格基本平稳 麻纺产品价格上升较快 有27.6%的样本企业主要产品平均销售价格较上期有所提升,47.3%的样本企业主要产品的平均销售价格与上期持平,表明产品售价基本平稳。 大型企业主要产品的平均价格较上期提升的企业占比较大,为36.4%;分行业看,麻纺产品销售价格提升的企业比例较高,为62.5%,棉纺产品销售价格下降的企业比例较高,为57.1%。 库存压力逐步放缓 棉纺、家纺及产业用企业产品积压比例较高 产品库存方面,33.9%的企业表示库存有所增加。分行业看,棉纺,家纺及产业用企业选择产品库存增加的比例较高,分别为44.4%、43.1%及44.4%。 对于下期企业产成品库存预期,14.6%的企业预期会有所提升,57.5%的企业预期会持平。可见,企业正积极调整产成品库存。 整体赢利状况向好 大中型企业增长较快 企业赢利方面,38.4%的样本企业本期赢利较上期(33.2%)明显提升,34.8%的企业本期赢利与上年同期(36.2%)持平,整体来看企业的赢利状况基本比上期更好。 从不同企业规模来看,仅有大型企业赢利增长情况在平均水平以上,49.4%的大型企业本期赢利较上年同期有所增加,小型企业的赢利能力有待进一步提升。分行业看,产业用企业赢利情况值得关注,选择赢利增长的企业达61.1%。分地区看,西部地区企业赢利增长幅度最大,达75%。 设备利用率正常 棉纺和毛纺企业利用率高 设备能力利用率保持在80%以上的样本企业占61.1%,比上期(65%)有所下降。 大型企业设备利用率明显高于中、小型企业,设备利用率在80%以上的大型企业比重达74.7%,而中、小型企业分别仅占58.6%和50.7%。分行业看,棉纺、毛纺、长丝和化纤企业设备利用率较高,其设备利用率在80%以上的企业分别占84.8%、81.3%、78.9%和72.7%。 原料采购价格趋涨 中西部企业采购量增长较多 原料采购量方面,29.5%的样本企业采购量有所增加,与上期(29.6%)基本持平,表明企业生产平稳。分地区看,仅有27%的东部地区企业原料采购量增加,占比明显低于中、西部地区企业。分行业看,印染和麻纺行业原材料购进价格上涨较多,分别有69.2%和68.8%的企业选择了原材料购进价格上升。棉纺和纺织专用设备制造业原料价格下降较为突出。对下期原料采购量的预计,有26.1%的样本企业选择“增加”,58.9%的企业选择“持平”,可见,企业对于下期的生产持稳定态度。主要原料购进价格方面,选择本期比上期价格上升的样本企业占39.2%,高于上期调查的32.2%,对于下期主要原材料购进价格,28.5%的企业认为将继续增加,59.4%的企业认为将保持现有价格水平。 形势判断 出口市场好于国内市场 本季产量增长有迹可循 管理者对当前总体运行态度谨慎 棉纺、印染及长丝织造企业相对消极 总体来看,企业经营管理者对行业总体运行持谨慎态度。23.9%的样本企业认为当前纺织行业总体运行乐观(上期为22.8%),有44.6%的企业认为运行状况一般。分行业来看,普遍保持谨慎态度,但棉纺、印染及长丝织造企业对行业当前的总体运行情况看法相对消极。 企业对下期总体运行信心提升 毛纺和服装行业更“不乐观” 对于下期纺织行业总体运行状况的预期,选择乐观的企业比例为26.7%(上期为24.9%),预期一般的比例为51%(上期为46.1%),预期不乐观的比例为22.3%(上期为29%)。 分地区看,东部地区企业乐观预期占比明显高于中西部地区。分行业看,毛纺、服装企业对下期行业总体运行状况判断不乐观比重稍高。 三成以上企业产量估增 40%小型企业预期增长 对于下期企业主要产品生产量,预期增长的企业比重有34.3%,说明企业经营管理者对2014年三季度的生产持谨慎乐观态度,小型企业相对乐观,有40%的小型企业选择预期产量增长。分行业看,麻纺企业、家纺企业及服装企业预期生产增长的比例均较高。 半数企业看平市场需求 国外市场好于国内市场 对下期国内外市场的预期方面,国外市场略好于国内市场。预期下期纺织服装国内市场比本期下降的占24.3%,与本期持平的占50%,比本期增长的占25.7%;预期下期国外纺织服装市场比本期下降的占22.6%,与本期持平的占51%,比本期增长的占26.3%。 整体订货需求预期平平 企业对市场态度较为谨慎 对下期订货需求情况的预期,41.1%的企业认为会比本期有所增加,此比例略低于企业在本期订单增长的比例,可见企业对下期的订货需求比较谨慎。 对下期国际市场需求预期方面,有27.6%的企业认为下期国外订货量会比本期有所增加,较本期国外订货量增加比例有所下降,表明企业对国外市场仍保持谨慎态度。 产品销售价格预期持平 15.9%企业预计有所上涨 对下期产品销售价格的预期,企业持谨慎态度。预计下期产品销售价格与本期持平的样本企业占63.9%,仅有15.9%的企业预计产品销售价格会有所上涨。 管理要素 国际市场需求拉力有限 生产成本增势普遍堪忧 国际市场需求愈显不足 麻纺企业融资困难突出 关于本企业现阶段生产经营中遇到的主要问题,第一项选择“国际市场需求不足”的样本企业占30.2%,较上期(25.9%)有所增加,可见国际市场需求不足问题仍是企业面临的集中问题。分行业看,长丝织造、毛纺企业选择“国际市场需求不足”的比重较高,分别为42.1%和41.2%。 关于本企业现阶段生产经营中遇到的主要问题,第二项选择“成本上涨过快”的企业占28.5%。关于本企业现阶段生产经营中遇到的主要问题,第三项选择“市场竞争激烈”的企业占27%。 企业劳动力成本快速上涨 产业用纺织品行业承受较大负荷 关于企业用工成本快速上涨问题的调查中,78.2%的样本企业表示与2013年同期相比,劳动力成本有不同程度上涨,在连续8期调查中,均有近80%的企业表示用工成本上涨。其中有39.3%的企业表示上涨幅度在10%~20%之间,22.2%的产业用纺织品企业用工成本涨幅高于20%。 企业融资成本普遍增加 中部企业更甚东、西部 关于企业融资成本增减的调查中,53%的企业融资成本较去年同期有不同程度增加,44.4%的企业融资成本与去年同期持平,仅有2.5%的企业的融资成本较去年同期有所减少。 从企业注册类型来看,港澳台商控股和外商控股企业融资成本增加比例较大,分别为63.2%和66.7%。分地区看,西部地区企业融资成本增加比例最小,仅为25%,可见政策对西部企业的支持力度大,而中部地区企业融资成本增加比例最大,远远高于东、西部,为62.5%。 表1:对当前纺织行业总体运行状况的看法(%)

表2:本期本企业生产经营综合状况

表3:现阶段企业生产经营的主要问题第一选项(%)

表4:对下期纺织行业总体运行状况的看法(%)

(中国纺织企业家联合会 中国纺织工业联合会统计中心) 转载本网专稿请注明:"本文转自锦桥纺织网"。 更多纺织专业资讯,关注锦桥纺织网微信公众号。微信搜:锦桥纺织网

|

服务热线: 0532-66886655

服务热线: 0532-66886655

传真:0532-66886657

传真:0532-66886657

客服邮箱:service◎sinotex.cn

客服邮箱:service◎sinotex.cn