节前产销转弱 棉市震荡为主

——中国棉花市场2024年1月月报(预测篇)

来源:中国棉花网 2024/1/16 21:22:59 编辑:KK2023年12月以来,全球经济下行压力不减,巴以冲突持续升级,红海危机使国际航运形势日趋严峻。国内棉花加工进入尾声,下游纺织补库带动棉花消费好转,棉价小幅上涨。下一步棉花行情走势如何,本期月报将进行探讨。

第一部分 行情回顾

一、国际棉价窄幅盘整

2023年12月中旬以来,美联储是否确定降息的问题牵动金融市场情绪,北半球棉花种植面积可能下降的预期给市场提供些许支撑。圣诞节和元旦假期前后美棉出口下降,但近期有所回升,国际棉价维持窄幅盘整。截至2024年1月12日,ICE棉花期货主力合约结算价81.31美分/磅,较2023年12月均价上涨1.3%;代表进口棉中国主港到岸均价的国际棉花指数(M)91.25美分/磅,折1%关税人民币进口成本15717元/吨,与2023年12月均价基本持平。

二、国内棉价震荡微涨

2023年12月中旬以来,国内银行纷纷下调存款挂牌利率,中国人民银行保持流动性适度充裕,元旦和春节节日效应带动纺织厂订单阶段性回暖,下游纱、布流动性增强,棉花加工进入收尾阶段,国内棉价小幅波动上行。截至2024年1月15日,郑州商品交易所棉花期货主力合约结算价15485元/吨,较2023年12月均价上涨1.5%;代表内地标准级皮棉市场价格的国家棉花价格B指数16421元/吨,较2023年12月均价上涨1%。

第二部分 分析与展望

一、国内外宏观环境分析

(一)疾病流行影响社会生活

2023年冬季以来流感、新冠病毒、其他呼吸道疾病在全球加速蔓延,不仅增加医疗卫生系统负担,也对个人和社会产生一定影响。JN.1新冠变种病毒开始流行,美国新冠病毒感染水平达到新冠疫情爆发以来的第二高水平,美国、新加坡、澳大利亚多地重启口罩令。国内多个地区进入急性呼吸道疾病的流行高峰,春节假期临近将使人员流动大幅上升,专家预测感染高峰将从1月中下旬持续到2月初。

(二)美欧通胀粘性抑制货币转向预期

2023年12月美国通胀率环比上涨0.3%,核心通胀率环比上涨0.3%,略高于预期。欧洲多国取消对高成本能源的支持,欧元区12月通胀率从上个月的2.4%跃升至2.9%,是自2023年4月以来首次重新加速。通胀环比增速反弹体现通胀的黏性,主要经济体去通胀之路依旧漫长,生活成本居高不下将抑制消费者购买力。

地缘政治局势紧张、国际贸易低迷、利率居高不下、气候灾害多发对全球经济增长构成严峻挑战,联合国、世界银行预计2024年全球经济增速将从2.7%或2.6%放缓至2.4%,世界银行称全球经济将迎来30年来最糟糕的5年期增速,预计2024年全球贸易增长2.3%,仅为疫情前十年平均水平的一半。摩根大通报告称美国股市可能在2024年表现出更多的脆弱性和波动性。

(三)中国经济有望平稳运行

中国宏观经济增长处修复过程。2023年12月国家统计局数据显示国内制造业采购经理指数(PMI)为49.0%,比上月下降0.4个百分点,制造业景气水平有所回落。纺织服装服饰行业新订单指数较低,市场需求仍显不足。中央经济工作会议以来,各地各部门加大政策力度,释放稳增长促发展信号,消费者信心持续回升。中国科学院预测中心《2024中国经济预测与展望》报告认为,2024年我国经济将平稳运行,经济增长将呈现前低后高态势,预计全年国内生产总值(GDP)增速为5.3%左右,消费者物价指数(CPI)将温和上涨,生产者物价指数(PPI)将温和下降。

二、全球棉花供需状况

(一)市场注意力逐步转向棉花种植面积变化

巴西棉花播种进度加快。据巴西国家商品供应公司数据,截至2024年1月6日,巴西棉花播种率为31.7%,同比提升2.9个百分点。该机构2024年1月预计2023/24年度棉花产量为309.9万吨,这意味着巴西棉花产量将有可能首次超过美国。

美、中、印棉花种植意向面积同比减少。2023/24年度全球棉花减产落定后,对下年度植棉面积讨论增多。据目前了解,美国、中国、印度种植面积或有减少,产量变数较大。美国《棉农杂志》调查显示,2024年美国棉花种植面积预计为1019万英亩,同比降幅0.5%。国家棉花市场监测系统调查认为,2024年中国棉花意向种植面积同比减少2.4%。印度棉花协会预计由于印度棉花单产和价格较低将导致2024年棉花种植面积下降近10%。

(二)印度新棉上市较快,美棉出口装运偏慢

印度棉花上市进度同比提速。印度棉花协会报告显示,截至2024年1月13日,2023/24年度(10月至次年9月)印度棉花累计上市量234.1万吨,同比约增加64万吨,接近往年平均水平。

美棉出口装运进度偏慢。据美国农业部数据,截至2024年1月12日,2023/24年度美棉出口累计签约量148.7万吨,完成年度美棉出口预期(265.6万吨)的56%,较过去五年均值基本持平;累计装运量82.4万吨,较过去五年均值减少16.1%。截至2024年1月11日,美棉加工检验量257.4万吨,占美棉产量预估的92.5%。

(三)消费需求复苏曲折跌宕

东南亚纺织服装出口短期好转。受圣诞节欧美国家贸易商备货提振,2023年11月印度服装出口10.21亿美元,环比增加12.3%;12月孟加拉服装出口45.56亿美元,环比增加12.4%;12月越南服装产量5.23亿件,环比增幅4.2%。据国际纺织制造商联合会(ITMF)2023年11月调查,自2022年下半年以来,全球纺织业一直处前所未有的低迷状态,需求疲软是行业面临最大的挑战。展望未来,44%受访者对未来6个月商业形势存在乐观预期,较9月调查相比进一步减少。

美欧圣诞季消费弱于预期。美国2023年11月1日至12月24日零售业销售额同比增长3.1%,环比下降4.5个百分点,弱于预期的3.7%;德国圣诞节购物季零售业销售额同比下降5.5%;法国圣诞节人均预算同比减少3%,不少受访者削减服装消费开支。此外美欧圣诞节期间消费者耐用品购进减少,消费时间也相对滞后。

红海危机加重航运困扰。红海危机爆发以来,全球几大航运公司陆续暂停红海航线引发全球供应链担忧。国际航运公会(ICS)警告称,货轮避开苏伊士运河、绕行非洲西南端的好望角,意味着航行成本增加、航运天数增多,交货时间推迟。亚洲向欧洲出口的纺织服装面临运费上涨问题,后续纺织服装订单数量和价格将面临挑战,出口进度放缓的概率较高。

(四)2023/24年度全球棉花供需形势

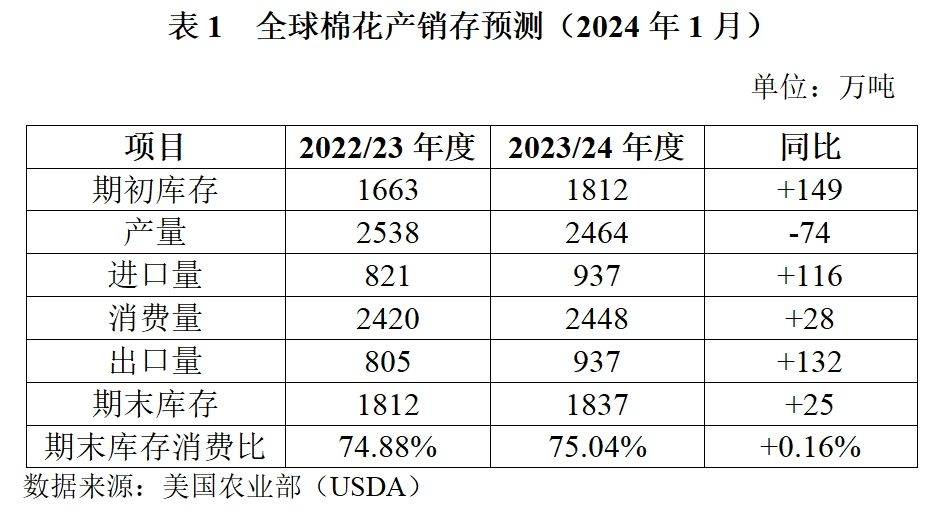

2024年1月美国农业部全球棉花供需预测报告调增全球棉花产量和期末库存,其中中国、阿根廷产量增加,美国产量减少;调减全球棉花消费量,原因是印度、印度尼西亚、巴基斯坦、乌兹别克斯坦、土耳其消费量减少;全球棉花贸易量变化不大,其中中国进口量调增11万吨,抵消印度尼西亚、巴基斯坦、其他国家的减少。

据美国农业部预测,2023/24年度全球棉花期初库存1812万吨;产量2464万吨,同比减少74万吨;消费量2448万吨,同比增加28万吨;期末库存1837万吨,同比增加25万吨;期末库存消费比75.04%,同比增加0.16个百分点。

三、国内棉花供需状况

(一)春节前棉花加工或将结束

棉花加工渐入尾声。据国家棉花市场监测系统数据,截至2024年1月11日,全国加工率约97.4%,累计加工皮棉546.9万吨,较过去4年均值增加2.2万吨。据中国纤维质量监测中心数据,截至2024年1月14日,2023/24年度全国棉花累计公证检验517.5万吨,其中新疆棉花累计公证检验505.6万吨。据企业预测,1月底前新疆棉花加工或将结束。

到港进口棉供应充足。2024年1月以来国内外棉花价差由上月500元/吨左右扩大至800元/吨以上,进口棉性价比优势显现。据主要港口贸易商反馈,巴西棉、美棉、巴基斯坦棉等陆续到港、排队入库现象普遍存在,港口库容曾一度紧张。由于近期出货量增加,库容压力有所缓解。据了解,截至1月初,港口进口棉库存总量预计在40万吨左右。预计后期外棉装运可能加快,港口进口棉库存仍可能保持高位。

(二)下游产销压力有所缓解

皮棉销售进度偏慢。国内棉花现货资源保持充裕,国产新棉销售进度较往年放缓。据国家棉花市场监测系统数据,截至2024年1月11日,全国累计销售皮棉134.3万吨,较过去4年均值减少73.1万吨。随着近期国内棉花期货价格运行至11月底以来高位,部分棉企将套期保值作为重要的销售途径。截至2024年1月12日,郑州商品交易所棉花主力合约仓单折合棉花为53.1万吨,同比增加31.4万吨。

临近春节棉纱采购或有所转弱。海外圣诞节及国内元旦假日带动纺织厂订单好转,纺织市场纱线库存有所下降。山东、安徽等地棉纺厂反馈,大中型企业纱线库存降至20-30天,部分小纱厂库存降至10天左右。目前距离春节已不足一月,预计原料补充逐步进入收尾阶段,后期棉纱采购动能将有所减弱。多数纺织厂已根据订单陆续备货,江苏、浙江、广东、福建等地织布厂大多计划1月下旬放春节假,假期10-20天,与往年基本一致,对春节后纺织订单恢复情况保持谨慎。

(三)2023/24年度国内棉花供需形势

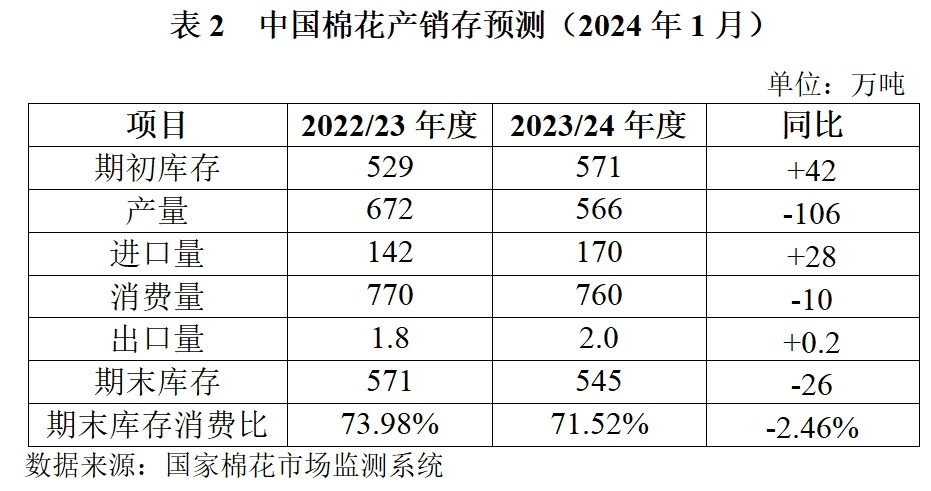

基于相关调查和对国内外经济环境与市场状况的分析,本期国家棉花市场监测系统对2023/24年度中国棉花产销存预测未做调整:

2023/24年度中国棉花期初库存为571万吨,同比增加42万吨;产量566万吨,同比减少106万吨;进口量170万吨,同比增加28万吨;消费量760万吨,同比减少10万吨;出口量2万吨,同比增加0.2万吨;期末库存545万吨,同比减少26万吨;库存消费比为71.52%,较上年度下降2.46个百分点。

主要结论

全球经济收缩预期增强,高通胀背景下不应过早期待主要经济体货币政策转向,对终端需求复苏进程需持谨慎态度。国内外棉花供应高峰已过,节日驱动下纺织服装库存压力有所缓解,但短期内棉价难现趋势性变化,需密切关注下游市场春季订单的持续性。

资讯权限图标说明:

1、红锁图标: 为A、B、C等级会员、资讯会员专享;

为A、B、C等级会员、资讯会员专享;

2、绿锁图标: 为注册并登陆会员专享;

为注册并登陆会员专享;

3、圆点图标: 为完全开放资讯;

为完全开放资讯;

本网版权及免责声明:

1、凡本网注明“来源:锦桥纺织网”的所有作品,版权均属于锦桥纺织网,未经本网授权,任何单位及个人不得转载、摘编或以其他方式使用。已经获得本网授权使用作品的,应在授权范围内使用,并注明“来源:锦桥纺织网”。违反上述声明者,本网将追究其侵权责任的权利。

2、凡本网注明“来源:XXX(非锦桥纺织网)”的作品,均转载自其他媒体,转载目的在于传递更多的信息,并不代表本网赞同其观点和对其真实性负责。

3、如因作品内容、版权和其它问题需要同本网联系的,请在30日内进行。

4、有关作品版权及投稿事宜,请联系:0532-66886655 E-mail:gao@sinotex.cn