2022年1-9月服装行业经济运行简报

来源:中国服装协会 2022/11/15 11:21:59 编辑:KK2022年前3季度,面对复杂严峻的国内外形势及多重超预期因素影响,我国服装行业积极克服高成本、弱需求、高库存等生产经营困难,产销增速总体呈现放缓趋势,企业盈利压力较突出。展望4季度,各种不确定性因素仍然存在,国际市场需求收缩、竞争加剧将对我国服装出口形成更严峻挑战。但随着国家各项政策措施落地显效、“三品”战略推动实施及国庆、“双十一”等传统消费旺季到来,服装行业经济运行态势有望在国内大循环支撑下保持基本稳定。

1.服装行业经济运行情况

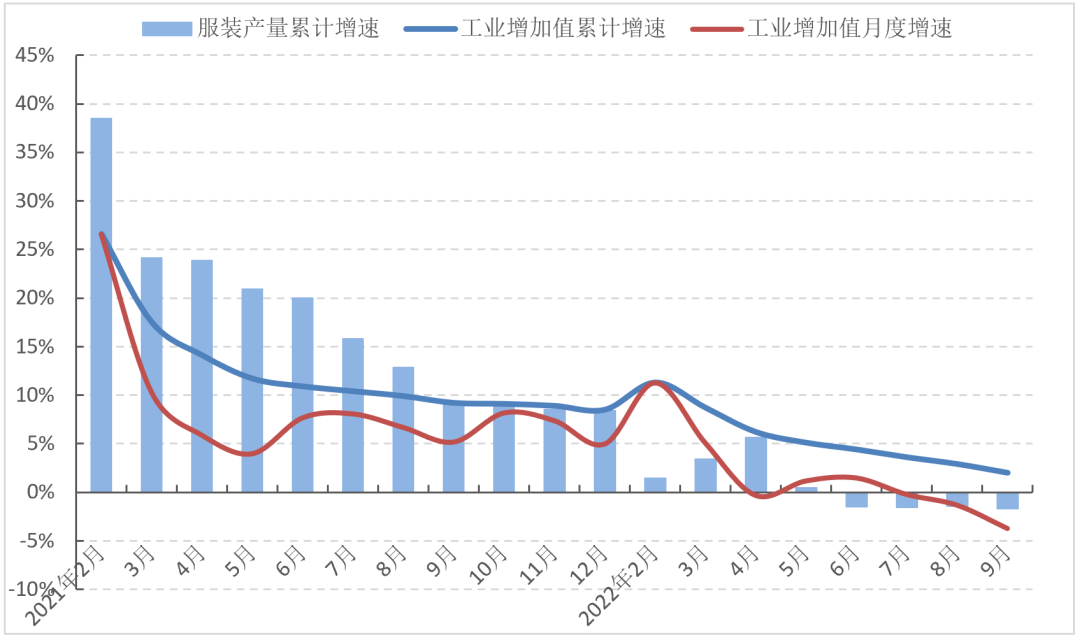

服装生产增速放缓

前3季度,受疫情散发多发、国内外市场需求不足、订单加速外流等因素影响,服装行业生产增速有所放缓,服装产量持续负增长。年内规模以上服装企业工业增加值出现2次明显下降,一次是4月,上海等多地散发疫情导致物流受限、消费需求减弱,规模以上服装企业工业增加值同比下降0.3%;第二次是面对高库存、弱需求叠加部分地区高温限电等生产经营压力,自7月开始3季度各月规模以上服装企业工业增加值降幅持续加深。据国家统计局数据,1-9月服装行业规模以上企业工业增加值同比增长2.0%,增速比上半年放缓2.4个百分点,比2021年同期放缓7.2个百分点,其中7月、8月、9月当月服装行业规模以上企业工业增加值分别同比下降0.2%、1.3%、3.7%。同期规模以上企业完成服装产量173.23亿件,同比下降1.66%,降幅比上半年扩大0.18个百分点,比2021年同期下滑10.95个百分点。其中梭织服装产量65.23亿件,同比下降2.49%,针织服装产量108亿件,同比下降1.15%,分别比2021年同期下滑4.92和15.42个百分点。

图1 2022年1-9月服装行业生产增速情况

数据来源:国家统计局

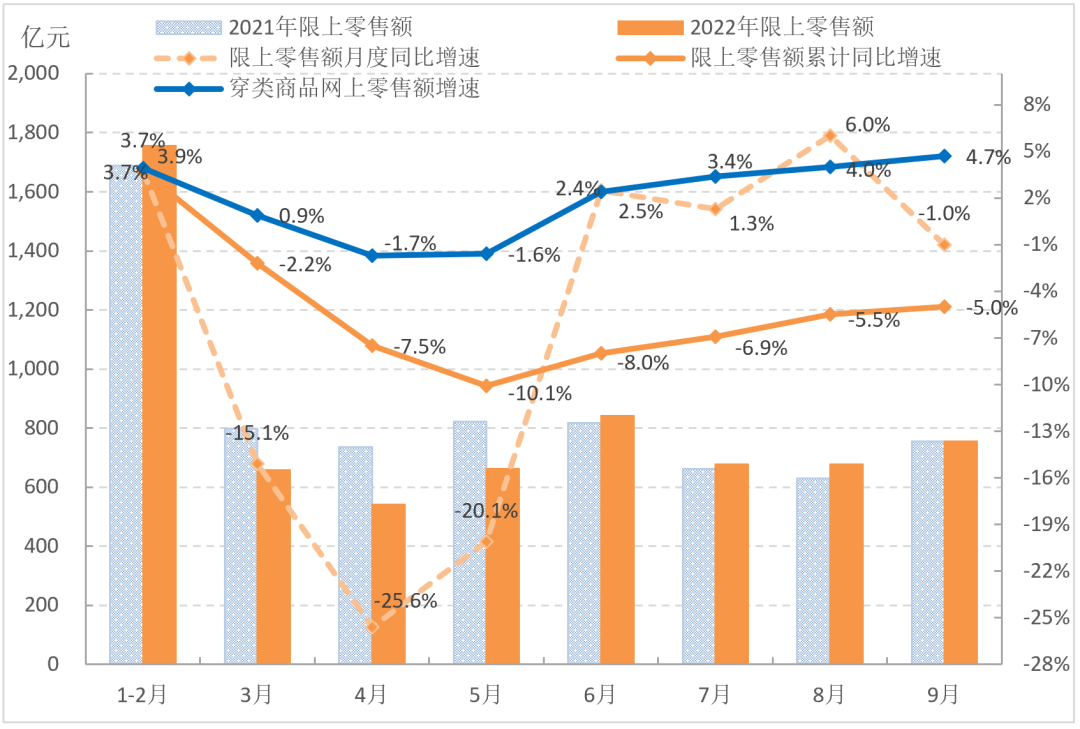

内销市场回升向好

2022年以来,受国内疫情多地散发影响,我国服装内销市场明显下滑。自6月开始,受益于各级政府高效统筹疫情防控和经济社会发展,及促消费政策发力显效,服装内销呈现改善恢复趋势,降幅持续收窄。据国家统计局数据,1-9月我国限额以上单位服装类商品零售额累计6562.1亿元,同比下降5.0%,降幅比上半年收窄3.0个百分点。线上服装零售保持稳定增长,1-9月穿类商品网上零售额同比增长4.7%,增速比上半年加快2.3个百分点。随着消费场景和消费体验不断拓展提升,实体门店经营持续改善。根据中华全国商业信息中心的统计数据,1-9月全国重点大型零售企业服装类商品零售额同比下降9.5%,降幅比上半年收窄3.1个百分点。

图2 2022年1-9月国内市场服装销售情况

数据来源:国家统计局

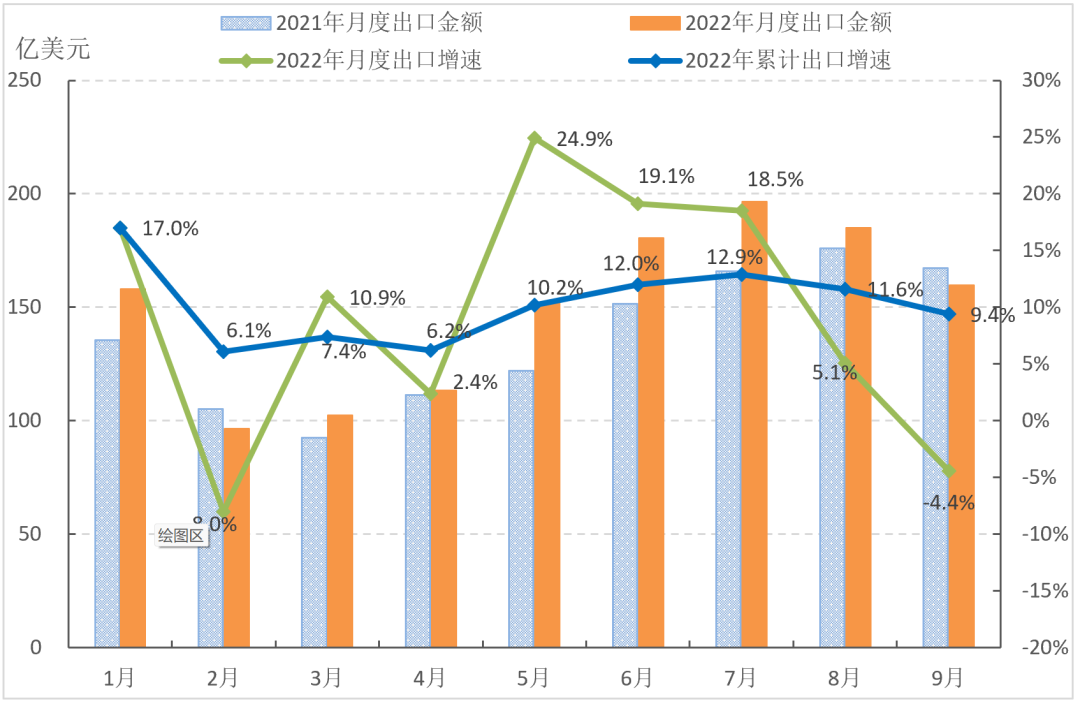

出口下行压力加剧

前3季度,在国际市场需求恢复、成本上涨推高出口价格等因素的驱动下,我国服装出口在2021年高基数的基础上继续保持良好增长,出口金额再创历史新高。但是受美国“涉疆法案”正式生效的影响,8月当月服装出口增速明显放缓,9月服装出口转为负增长,尤其是对美国棉制服装出口持续呈现2位数大幅下降,叠加全球经济衰退和通胀持续的悲观预期推动国际市场消费需求减弱及海外供应链恢复带动订单加速转出等多重因素,4季度服装出口下行压力将进一步加剧。据中国海关数据,9月服装及衣着附件出口159.82亿美元,同比下降4.4%。1-9月服装及衣着附件出口1598.2亿美元,同比增长9.4%,增速比上半年放缓2.6个百分点。

图3 2022年1-9月我国服装及衣着附件出口情况

数据来源:中国海关

服装出口量价齐升,棉制服装出口降幅扩大。据中国海关数据,1-9月我国服装出口数量和出口平均单价同比分别增长2.4%和12.4%。其中针织服装出口数量和出口单价同比分别增长4.3%和8.8%;梭织服装出口数量同比下降1.7%,出口单价同比增长18.9%。受中美贸易摩擦及订单加速转移的影响,9月我国棉制服装出口同比下降15.6%,降幅比8月扩大9.1个百分点;其中我国对美国棉制服装出口同比下降41.8%,降幅比8月扩大18.3个百分点。

从主要出口市场看,前3季度我国对美国、欧盟服装出口增速持续放缓,对东盟服装出口加快增长,对日本服装出口明显改善。据中国海关数据,1-9月我国对美国服装出口金额307.2亿美元,同比增长5.0%,增速比上半年放缓9.5个百分点;9月我国对美国服装出口同比下降31.4%,环比下降25.4%。我国对欧盟服装出口金额267.6亿美元,同比增长14.9%,增速比上半年放缓4.7个百分点;9月我国对欧盟服装出口增速由正转负,同比下降14.7%,环比下降33.9%。同期我国对东盟服装出口金额114.6亿美元,同比增长31.2%,增速比上半年加快3.7个百分点;我国对日本服装出口同比增长1.9%,比上半年提升7.1个百分点。从出口地区看,我国对一带一路沿线国家和地区、拉丁美洲、大洋洲服装出口继续保持快速增长,增幅分别为16.8%、28.8%、20.5%,合计拉动我国服装出口增长6.0个百分点。另外我国对英国服装出口同比下降2.8%,对俄罗斯和加拿大服装出口同比分别下降21.3%和13.3%。

主要服装出口省市增速继续放缓,广东、福建服装出口下降。1-9月我国服装出口前五大省份浙江、广东、江苏、山东、福建合计完成服装出口950.7亿美元,同比增长6.6%,占我国服装出口总额的70.9%,比2021年同期下降1.9个百分点。其中浙江服装出口金额274.2亿美元,同比增长22%,增速比上半年放缓7.0个百分点;江苏、山东省服装出口同比分别增长7.5%和11.5%,分别比上半年放缓6.0和6.4个百分点;广东服装出口同比下降6.1%,降幅比上半年扩大2.5个百分点,福建省服装出口同比下降3.3%,增速比上半年下滑10.5个百分点。另外上海市服装出口明显恢复,同比增长8.3%,比上半年加快2.0个百分点。在中西部省份中,新疆服装出口保持快速增长,增幅高达84.3%,江西、湖南、辽宁、四川服装出口同比分别增长42.8%、53.7%、18.8%、54.4%,河北和广西服装出口同比分别下降44.6%和17.9%。

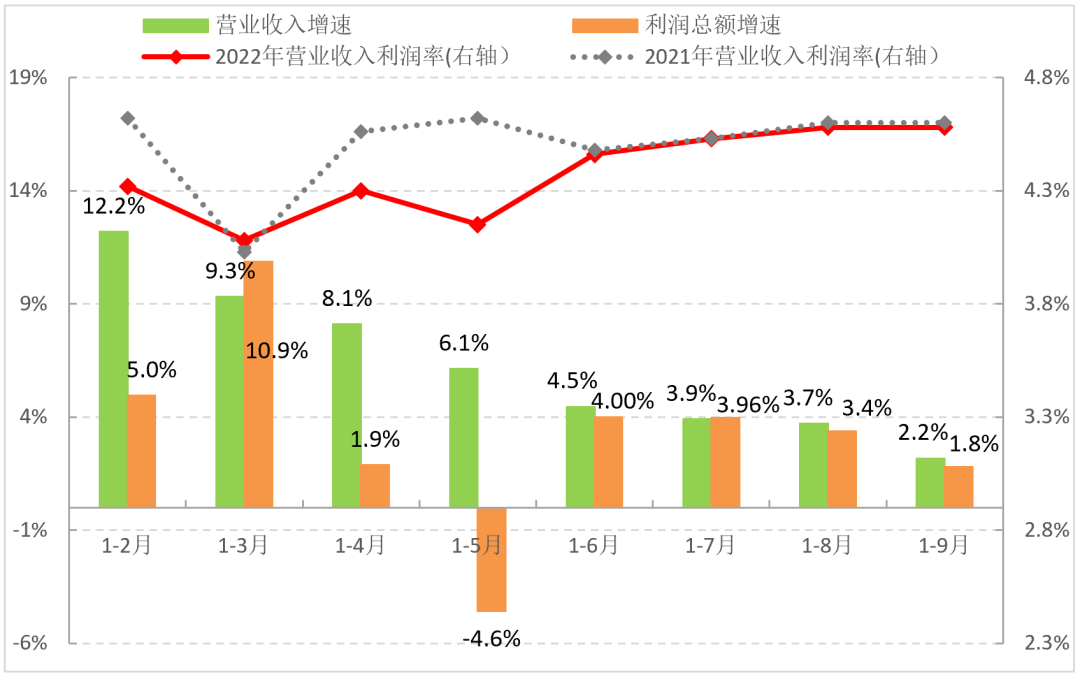

企业效益持续承压

2022年以来,受疫情扰动、需求不足、原材料价格高位波动等因素影响,我国服装行业主要效益指标虽实现小幅正增长,但增速持续放缓,经济运行严重承压。据国家统计局数据,1-9月我国服装行业规模以上(年主营业务收入2000万元及以上)企业13155家,实现营业收入10814.22亿元,同比增长2.17%,增速比上半年放缓2.28个百分点,比2021年同期放缓6.82个百分点;利润总额495.45亿元,同比增长1.79%,增速比上半年放缓2.21个百分点,比2021年同期放缓4.02个百分点。行业运行效率较上年同期有所放缓,成本居高不下导致企业盈利难以提升。1-9月服装行业规模以上企业产成品周转率为11.89次/年,同比下降3.09%;营业成本同比增长2.69%,高于营业收入增速0.52个百分点,每百元营业收入含成本85.99元,比2021年同期增加0.44元;营业收入利润率为4.58%,比2021年同期下降0.02个百分点。

图4 2022年1-9月服装行业主要效益指标情况

数据来源:国家统计局

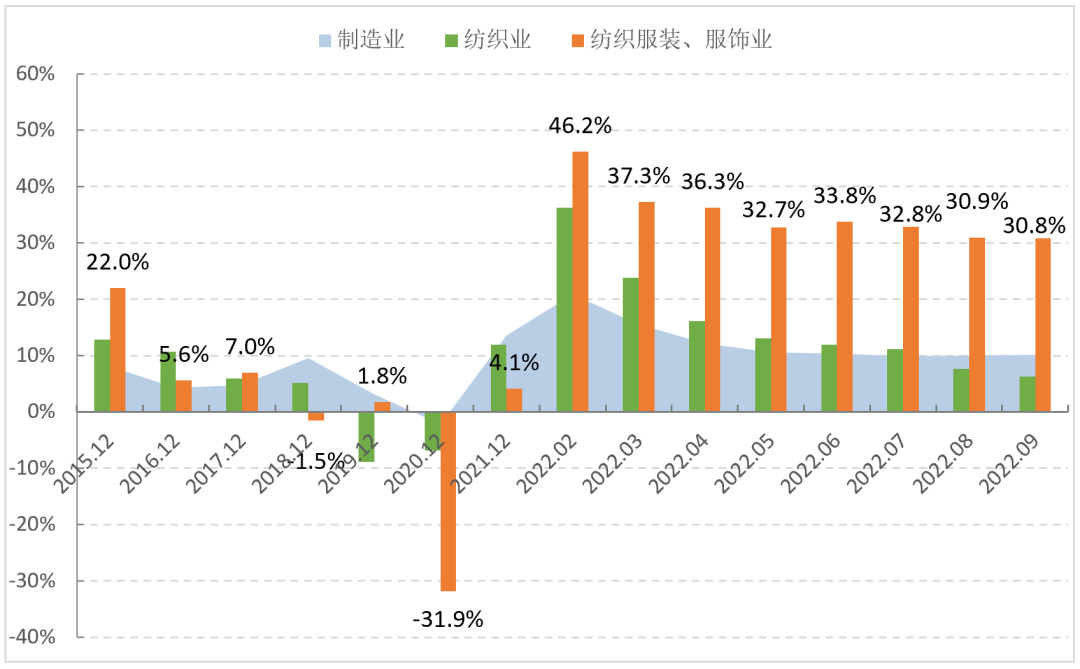

投资稳定较快增长

前3季度我国服装行业固定资产投资呈现快速稳定增长态势,增速保持在30%以上。据国家统计局数据,1-9月我国服装行业固定资产投资完成额同比增长30.8%,增速比2021年同期提升27.7个百分点,高于纺织业和制造业整体水平24.5和20.7个百分点。

图5 2022年1-9月服装行业固定资产投资增速情况

数据来源:国家统计局

2.行业运行主要影响因素

内销市场恢复缓慢

2022年以来,国内消费市场整体疲软,疫情反复导致失业率上升、居民收入增速放缓,消费信心不足,消费能力和消费水平有明显下滑,作为可选性和改善型消费的服装市场需求复苏相对较为缓慢乏力。据国家统计局数据,9月全国城镇调查失业率为5.5%,31个大城市城镇调查失业率为5.8%,分别比2021年同期提高0.6和0.8个百分点;9月消费者信心指数为87.2,同比下降28.05%。前3季度我国人均居民收入和人均消费支出同比分别增长3.2%和1.5%,增速分别比2021年同期放缓6.5和13.6个百分点;人均衣着消费支出991元,同比下降1.1%,增速比上2021年同期下滑19.3个百分点。其中城镇居民人均衣着消费支出同比下降3.3%,农村居民人均衣着消费支出同比增长3.5%,分别比2021年同期下滑18.6和21.7个百分点。

国际市场需求减弱趋势明显

在世界政治局势复杂演变、全球经济衰退风险加大等制约因素增多的形势下,国际市场复苏前景存在较高不确定性,欧美等发达国家消费预期下降,服装零售商面临高库存压力,市场需求走弱趋势明显增强,将对我国服装出口产生较大影响。美国9月服装CPI同比增长5.6%,涨幅较上月继续扩大;服装服饰商店库存/销售比率持续走高,8月已升至2.22;1-9月服装和配件零售额同比增长8.2%,增速比上年同期放缓42.8个百分点。9月份欧盟通胀率高达10.9%,消费者信心指数继续下滑至-29.6,创1985年以来的最低水平;在高通胀与能源危机的双重打击下,欧洲消费者购买力急剧下降,服装零售承压明显,8月法国、德国、荷兰纺织服装类商品零售额同比分别下降2.9%、7.9%、6.4%。日本国内消费增长乏力,9月家庭消费者信心指数降至30.8;1-8月日本纺织服装及附件零售额同比增长2.7%,较疫情前同期仍下降约23.5%。

国际竞争压力加剧

越南、孟加拉国等国家服装产业恢复及海外采购“去中国化”策略加速调整,助推全球服装供应链格局发生新一轮演变,国际市场竞争加剧、外贸环境风险上升均将对我国服装出口造成较大压力。从越南、孟加拉国、土耳其相关服装出口统计看,1-7月越南纺织品成衣出口222.4亿美元,同比增长20.5%;1-8月孟加拉国和土耳其服装出口同比分别增长44.8%和11.7%。另外从美国、欧盟、日本主要市场服装进口数据看,中国在美国、欧盟、日本的市场份额呈下降趋势,而孟加拉国、印度、土耳其、柬埔寨等国家的市场份额均有所提升,且进口增速均高于中国。1-9月中国在美国市场份额减少0.99个百分点,孟加拉国、印度、印度尼西亚、柬埔寨的市场份额分别增加1.04、0.72、0.73、0.36个百分点;1-7月中国在欧盟市场份额减少0.35个百分点,孟加拉国、印度、巴基斯坦、柬埔寨的市场份额分别增加4.21、0.43、0.32、0.60个百分点;1-9月,中国在日本市场份额减少0.26个百分点,越南、孟加拉国、柬埔寨、缅甸的市场份额分别增加1.17、0.58、0.49、1.32个百分点。

3.行业运行趋势预判

前3季度,我国服装行业承压前行,展现较强的发展韧性和抗风险能力。展望4季度,外部环境更趋复杂严峻,行业发展仍面临较大考验,但随着我国高效统筹疫情防控和经济社会发展,稳经济一揽子政策和接续措施效应持续释放,行业运行有望保持整体稳定。

从国际看,国际货币基金组织10月份预测2022年全球经济将增长3.2%,2023年全球经济增速将放缓至2.7%,较7月预测值下调0.2个百分点。世贸组织也于10月份预测全球贸易将在2022年下半年失去增长动能,并把2023年全球商品贸易增速下调至1.0%,远低于此前预计的3.4%。世界经济下行压力和风险挑战不断加大,形势更趋复杂严峻,欧美等发达经济体和部分新兴市场国家通胀压力加剧,消费需求持续减弱。同时美国限制新疆棉制品进口、海外订单转移等因素,使我国服装出口下行压力进一步加大。

从国内看,虽在多重因素影响下,行业的整体运行仍面临不小的困难和压力,但在国家一系列“稳增长”政策措施支撑下,3季度以来,服装内需市场已呈现出逐渐回暖态势。随着党的二十大精神深入贯彻落实,宏观政策效应不断释放,我国经济回稳向好的态势将进一步巩固,为我国服装行业经济平稳运行创造良好的条件和基础。10月工业和信息化部正式推出2022纺织服装“优供给促升级”活动,推动纺织服装行业“三品”战略实施,加快行业高端化、绿色化、数字化转型升级,这将对提振行业发展信心、促进纺织服装行业平稳运行和高质量发展起到积极推动作用。同时4季度是传统消费旺季,各大服装品牌抓住国庆、“双十一”等关键节点,推出各种打折促销活动,也将进一步刺激居民消费需求的释放,服装内销市场有望持续回暖。

展望未来,我国服装行业在数字经济时代转型升级、实现高质量发展的大趋势不会改变。面对复杂多变的国内外发展环境,服装行业将全面贯彻落实党的二十大精神和国务院的决策部署,大力推动企业转型升级和创新发展,加快科技产业深度融合,围绕“科技、时尚、绿色”的产业发展定位,以创新驱动发展,大力实施消费品工业“三品”战略,不断提高产业竞争力,切实推动行业高质量发展。

资讯权限图标说明:

1、红锁图标: 为A、B、C等级会员、资讯会员专享;

为A、B、C等级会员、资讯会员专享;

2、绿锁图标: 为注册并登陆会员专享;

为注册并登陆会员专享;

3、圆点图标: 为完全开放资讯;

为完全开放资讯;

本网版权及免责声明:

1、凡本网注明“来源:锦桥纺织网”的所有作品,版权均属于锦桥纺织网,未经本网授权,任何单位及个人不得转载、摘编或以其他方式使用。已经获得本网授权使用作品的,应在授权范围内使用,并注明“来源:锦桥纺织网”。违反上述声明者,本网将追究其侵权责任的权利。

2、凡本网注明“来源:XXX(非锦桥纺织网)”的作品,均转载自其他媒体,转载目的在于传递更多的信息,并不代表本网赞同其观点和对其真实性负责。

3、如因作品内容、版权和其它问题需要同本网联系的,请在30日内进行。

4、有关作品版权及投稿事宜,请联系:0532-66886655 E-mail:gao@sinotex.cn