市场失灵!弱需求何以支撑高棉价?

——中国棉花市场月报(2022年3月)

来源:中国棉花网 2022/3/29 21:20:00 编辑:KK3月以来,海外通胀继续飙升,俄乌冲突制裁增加通胀的复杂形势,股市下挫,期市上涨,美联储如期加息,全球经济运行再度承压。海外东南亚复工复产加速,国内棉花市场陷入迷茫。下一步行情走势如何,本期月报将进行探讨。

第一部分 回顾

一、国际棉价下跌后强势反弹

美国1、2月消费者物价指数(CPI)同比增幅先后飙升至7.5%、7.9%,连续创下40年来新高,俄乌冲突进一步加剧通胀复杂形势,市场担忧情绪升温,ICE期棉于3月上旬一度降至115美分/磅;3月17日,美联储加息不及预期,叠加东南亚生产需求回升,美棉出口强劲,资本发力推动ICE期棉快速上涨至近11年来新高。截至2022年3月25日,ICE期棉主力合约结算价135.90美分/磅,较3月初上涨13.15美分/磅,涨幅10.71%,创下2010年末以来单月最大涨幅;代表进口棉中国主港到岸均价的国际棉花指数(M)147.02美分/磅,折1%关税人民币进口成本22645元/吨(不含港杂和运费),较3月初上涨1856元/吨,涨幅8.93%。

二、国内棉价跟涨乏力

3月以来,俄乌冲突胶着,海外原油价格大幅波动,国内棉价跟随外盘偏强震荡,但现货交投冷清,下游需求订单迟迟未启动,国内疫情反扑,使下游纺织市场进一步降温,与海外市场回升相背而行,与国际市场相比,国内棉价涨幅相对较小。截至2022年3月25日,代表内地标准级皮棉市场价格的国家棉花价格B指数价22487元/吨,较3月初上涨327元/吨,涨幅1.48%,郑州商品交易所棉花期货主力合约结算价21680元/吨,较3月初上涨850元/吨,涨幅4.08%。

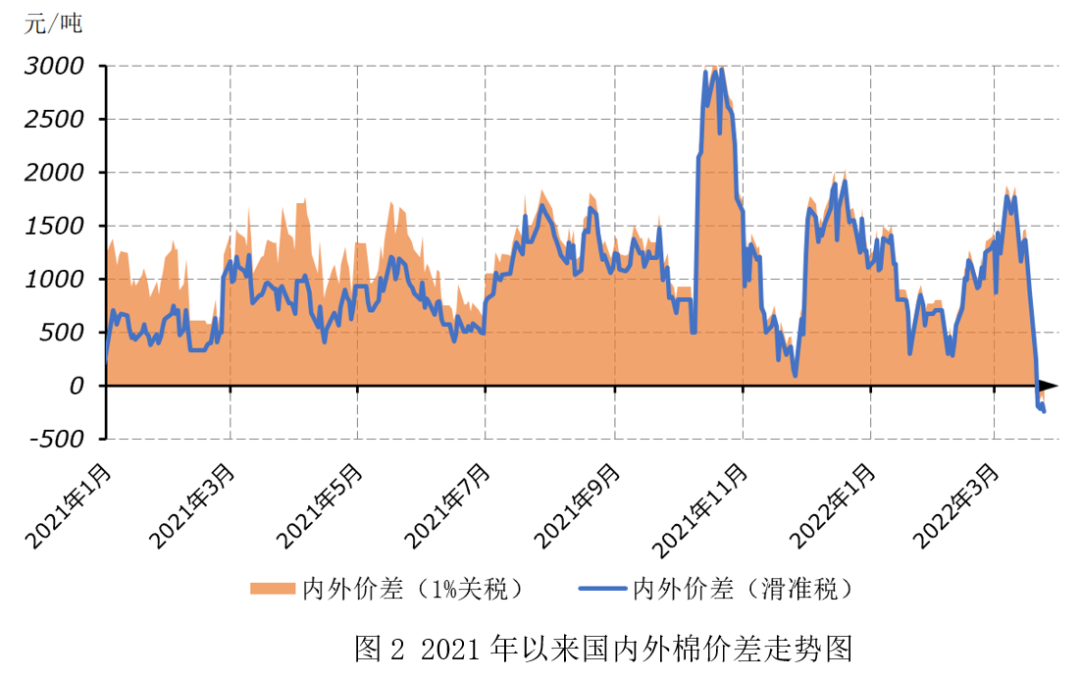

三、内外棉价差快速收窄

海外生产需求回升,支撑国际棉价处高位强势,国内棉花需求低迷,终端市场无法消化高成本棉花,市场预期不断下降,导致国内棉价压力较大,内弱外强走势导致内外棉价差快速收窄。截至2022年3月25日,国际棉花指数(M)折1%关税人民币进口成本22645元/吨,高于国家棉花价格B指数158元/吨,21个月以来再现国际棉价高于国内棉价现象。

第二部分分析与展望

一、2021年度全球棉花供需关系宽松

(一)全球棉花供应端充裕

进入3月,全球棉花供应充足,北半球供应量进一步增加,南半球播种接近尾声,增产基本已成事实;2022年最新棉花播种意向预期扩张。

1.海外棉花供给增加美棉优势突出

印度棉上市量达到400万吨。近期印度棉上市量继续增加,截至2022年3月26日,印度棉花周度新增上市量5.36万吨,2021/22年度印度棉累计上市量约400.48万吨,较上一年度同期累计增加114万吨。

美棉销售进度加快。据美国农业部数据,2021年度美棉产量383.7万吨,同比增加65.6万吨,截至2022年3月24日,2021年度美棉累计装运和待装运量合计326.47万吨,完成美棉出口预测数量的101.66%,高于过去4年均值5.3个百分点。

南半球棉花播种面积增长已成定局。据巴西和澳大利亚官方数据,截至2022年2月底,2021年度巴西棉花播种率已达99.8%,植棉面积为160万公顷,较上年度增长16.8%;澳大利亚棉花处于脱叶阶段,种植面积预计增加121%,达到65.7万公顷。

2.国内棉花供应充裕新棉销售缓慢

2021年度待售新棉300万吨以上。据国家棉花市场监测系统数据,2021年度国内棉花预计产量580.1万吨,截至2022年3月24日,全国棉花加工企业环节销售皮棉257.0万吨,同比减少231.9万吨,尚有323.1万吨新棉待售,较去年同期高217万吨。

自由市场皮棉库存充裕。春季后,纺织市场订单持续不足,企业原料采购谨慎,皮棉供应充裕。据wind和国家棉花市场监测系统抽样调查显示,截至2022年2月,全国棉花商业库存升至541万吨,高于较过去5年同期均值33.2%。3月初,全国棉花工业库存约76.1万吨,低于过去5年同期均值21.4%。

40万吨滑准税配额发放。3月11日,发改委发布公告,发放2022年第一批棉花进口滑准税配额40万吨,全部为非国营贸易配额,限定用于加工贸易方式进口。

(二)全球棉花消费分化

2022年初,全球棉花消费表现不一。美国服装消费表现亮眼,欧洲欠佳,东南亚订单快速恢复;中国服装内销低迷,出口堪忧。

1.海外东南亚纺织产业升温美欧终端服装消费不一

美国服装销售表现亮眼,欧洲表现欠佳。据wind数据,2021年12月,欧元区19国和欧盟27国纺织服装销售零售环比分别下降4.3%和3.6%,同比分别增长10%和9.4%;2022年1月,美国服装服饰店零售额环比增涨0.7%,同比增长21.9%,比2019年同期增长18.5%。

越南纺织订单明显增加。据报道,春节后,越南纺织企业员工复工率达到90%以上,今年订单量较2021年同期增长明显,部分纺织企业订单已接到2022年第3季度订单。据越南统计局数据,2022年2月,越南纺织服装出口额和纱线出口量同比分别增长80.81%、54.27%。

2.国内终端服装内外销市场堪忧

1-2月纺织品服装消费相对平稳。据国家统计局数据,2022年1-2月,国内限额以上服装鞋帽针纺织品类零售额同比上涨4.8%,结束连续5个月的单月负增长态势,其中网上“穿类”商品零售同比增长3.9%。服装出口实现平稳增长,据海关数据,2022年1-2月,我国服装出口254.6亿美元,同比增长6.1%,较去年同期50%增速大幅放缓。

3月纺织服装内外销订单下滑。据中国棉花网抽样42家纺织企业调查显示,2022年3月,74.36%内销企业订单减少,81.77%外贸企业订单减少。棉纺产业链从中端纺纱、织布环节,到终端家纺、服装环比、同比订单均有减少的企业占比超过60%,73.81%企业表示产成品库存较去年同期增加,平均增幅为32.25%。订单缺乏压力下,近期企业阶段性减停产预期增强。

二、环境分析与趋势判断

(一)全球经济增速进一步放缓中国经济爬坡过坎

1.国际方面。俄乌冲突及其带来的制裁与反制裁加剧全球贸易和通胀复杂形势,给全球经济复苏蒙上阴影。2022年2月,美国消费者价格指数(CPI)创40年以来的新高,欧元区CPI创1997年以来最高;世界银行预计,全球经济增速将从2021年的5.5%降至2022年的4.1%,经合组织(OECD)估计,俄乌冲突可能会使今年全球经济增长减少逾1个百分点。3月17日,美联储正式宣布加息,开启紧货币周期,多国央行跟随加息,全球流动性收缩步伐提速。

2.国内方面。2022年2月,中国大、中型企业PMI分别小幅回升至51.8%和51.4%,均高于临界点,小型企业PMI下降至45.1%,且连续10个月低于临界点,显示小微企业生存压力持续较大。3月14日,国务院常务会议要求扎实有力抓落实,推动经济在爬坡过坎中保持平稳运行。在三重压力下,国内资本市场呈现单边下跌,3月16日,国务院金融委会议提出,积极出台对市场有利的政策,慎重出台收缩性政策。及时提振了市场信心,资本市场迅速响应纷纷上涨,一周内A股指数上涨8.5%。

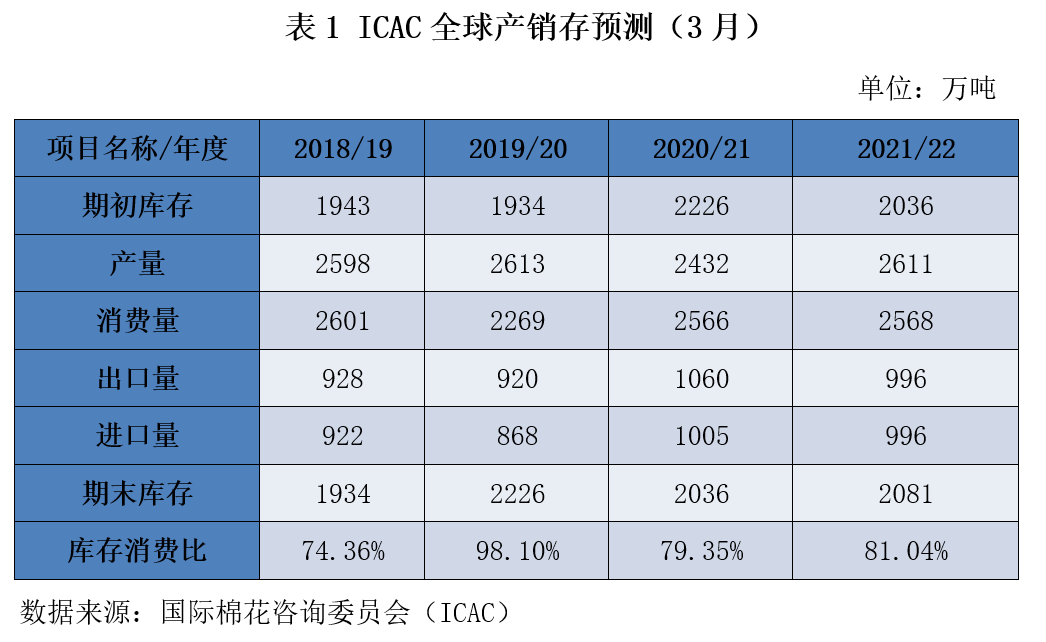

(二)2021年度全球棉花供求关系宽松

当前国际棉花咨询委员会(ICAC)和美国农业部(USDA)两家机构预测,2021年度全球棉花产量在2609-2611万吨,同比增幅7.2-7.3%,增产预期基本一致;全球棉花消费量分歧较大,ICAC预期全球棉花消费量在2568万吨,同比增幅在0.08%和-0.16%徘徊,而USDA持续上调全球棉花消费至2711.5万吨,同比增幅2.07%,与当前俄乌冲突加剧制裁和通胀,经济走势下滑走势明显背离,与配合美棉销售不谋而合。我们认为ICAC对2021年度全球棉花产大于需,库存消费比上升的产需格局预测相对客观。

(三)2022年度新年度棉花种植意向预期扩张

截至2022年3月,美国国家棉花总会预测,2022年度美国棉花意向种植面积同比增长7.3%;印度棉花协会预测,2022年度印度棉花播种面积可能增加15-20%。美国农业参赞预计,2022年度巴基斯坦植棉面积增长5%;据国家棉花市场监测系统3月调查结果,2022年度中国棉花意向种植面积预计增加1.8%。考虑到各国棉花种植政策支持,我们认为2022年全球棉花延续2021年供应充裕态势。

(四)东南亚复工复产将导致中国订单分流

随着疫情常态化,东南亚复工复产加速,纺织服装订单开始逐渐回流东南亚国家,我国棉花、棉纱进口量率先减少。据海关数据,2022年1-2月,我国棉花、棉纱进口量分别同比分别减少40.1%、28.6%。目前棉纱价格仍在下降,海外订单分流突出,目前尚未看到回暖迹象,国内高成本棉花向下游传导阻力较大。

(五)海外节日订单是否能提前下达?或许给市场带来一线希望

据中国棉花网抽样42家纺织企业调查显示,截至2022年3月底,96.77%的外贸企业并未提前接到下半年海外订单,89.74%纺织企业认为今年海外订单不会提前下达,仅10.26%企业认为今年海外订单会提前下达,并表示预计4月前后下达。假如海外节日订单能像去年一样出现提前下达,纺织市场或有些许好转。

第三部分产销存预测

一、2021年度全球棉花库存消费比上升趋势不变

国际棉花咨询委员会(ICAC)3月全球棉花产销存预测数据显示,2021/22年度全球棉花期初库存2036万吨,环比持平,同比下降190万吨;全球棉花产量2611万吨,环比调减33万吨,同比增加179万吨;消费量2568万吨,环比调增6万吨,同比增加2万吨;期末库存2081万吨,环比调减38万吨,同比增加45万吨;全球棉花产大于需43万吨,扭转2020/22年度产不足需134万吨局面;全球棉花期末库存消费比为81.04%,同比上升1.69百分点。

二、2021年度国内棉花产量稳定,消费量下降

基于相关专题调查和对国内外经济环境及市场状况的分析,本期国家棉花市场监测系统对2021年度国内棉花产销存预测维持上期观点:2021年度我国棉花产量580.1万吨,同比下降14.90万吨,降幅2.50%;消费量824万吨,同比下降37万吨,降幅4.30%;进口量231万吨,同比下降43.66万吨,降幅15.90%;期末库存610.94万吨,同比下降16.17万吨,降幅2.66%;产需缺口243.90万吨,较2020/21年度收窄22.10万吨。

主要结论

综上所述,俄乌冲突爆发,海外通胀飙升,2022年全球经济增速在上一年放缓的基础上再减速。当前国内棉花消费显著弱于海外市场,长期以来中国在全球棉花消费市场的优势被打破。不过近期中国棉价仍在上涨与下游需求低迷显著背离。值得注意的是,20000元/吨的棉价已持续6个月,这是2008年金融危机结束以来,正常年份从未有过的。本年度以来,中国棉花下游遭遇的供给冲击有增无减。下游中小企业期待消除棉价虚高,呼吁棉价与下游需求相匹配,由此棉花下游企业信心得以树立,接单意愿得以增强。

资讯权限图标说明:

1、红锁图标: 为A、B、C等级会员、资讯会员专享;

为A、B、C等级会员、资讯会员专享;

2、绿锁图标: 为注册并登陆会员专享;

为注册并登陆会员专享;

3、圆点图标: 为完全开放资讯;

为完全开放资讯;

本网版权及免责声明:

1、凡本网注明“来源:锦桥纺织网”的所有作品,版权均属于锦桥纺织网,未经本网授权,任何单位及个人不得转载、摘编或以其他方式使用。已经获得本网授权使用作品的,应在授权范围内使用,并注明“来源:锦桥纺织网”。违反上述声明者,本网将追究其侵权责任的权利。

2、凡本网注明“来源:XXX(非锦桥纺织网)”的作品,均转载自其他媒体,转载目的在于传递更多的信息,并不代表本网赞同其观点和对其真实性负责。

3、如因作品内容、版权和其它问题需要同本网联系的,请在30日内进行。

4、有关作品版权及投稿事宜,请联系:0532-66886655 E-mail:gao@sinotex.cn